流动性适度宽裕结构合理

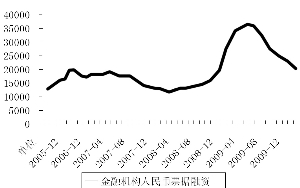

图五 可释放票据融资余额所剩不多

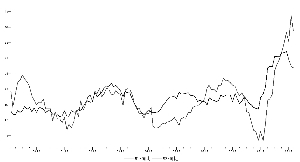

图六 M1、M2同比增速下滑,货币活化速度下降

从信贷、M1、M2、金融市场利率来看,实体经济所面临的流动性形势是适度宽裕。

1-2月,人民币新增贷款达2.09万亿元,较去年同期的2.69万亿元下降22.3%。但居民户中长期贷款和非金融性公司中长期贷款分别比去年同期大幅增长,尤其是企业中长期贷款增长41.5%。这说明金融机构对实体经济尤其是固定资产投资的支持力度不仅没有下降而且有所增强。

新增信贷增幅有限而中长期贷款有较大增长,得益于今年前两个月票据融资延续了去年的下降趋势,共减少3553亿元左右,为中长期贷款的增长留出了空间。2月份之后,票据融资余额剩余2万亿元(图五)。

票据融资还能有多大释放余地?正常状态下,票据融资在经济景气阶段较经济不景气状态为高,2006年至2007年经济景气时每月平均值为1.7万亿元。那么,按照目前的经济走势,票据融资释放空间在三四千亿左右,目前每个月平均1700亿元的释放速度已经不可维持。考虑到去年3-12月中长期贷款达到5.7万亿元,假设今年信贷量控制在7.5万亿元,要使接下来的10个月中长期贷款达去年同期水平不太现实,因此固定投资资金存在一定压力。

按照第一季度占全年30%的均衡信贷投放量计算,留给3月份的信贷额度只有1600亿元。从近年信贷投放节奏看,3月份的信贷增量往往都要大于2月份,且随着经济景气度的回升,企业经济活动和一季度出口的好转,今年3月份的新增信贷收缩难度较大,因此均衡信贷控制的执行效果有待考察。

2月末M2同比增长25.52%,M1同比增长34.99%,增幅分别比上月末回落0.56和3.97个百分点,二者翘尾因素分别回落0.75和2.55个百分点。随着信贷同比收紧,加之翘尾因素不断下降,M1、M2回落趋势已经明显(图六)。

一般来说,货币紧缩均遵循着从公开市场“微调”到提高准备金率再到加息这三个阶段,现在正处于第二个阶段。而市场利率对于货币紧缩的反映已经较为明显,尤其是1月份以来,市场利率有较大的涨幅。但是近期利率有所回落,显示金融体系内部流动性仍然较为宽裕。

|