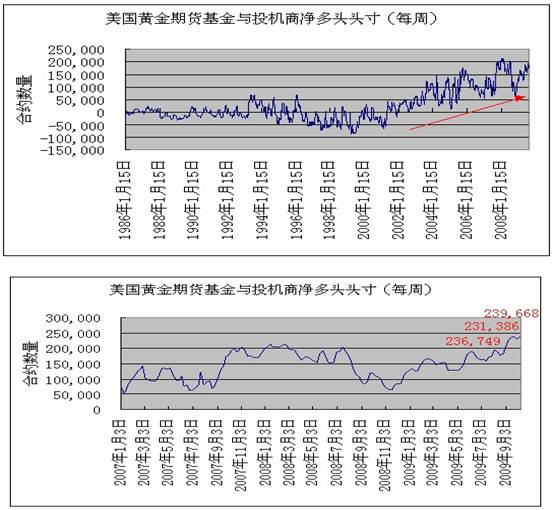

五、美国纽约商品交易所的基金与大型投机商的净多头头寸

从上图看以看出,美国纽约商品交易所的基金与大型投机商的净多头头寸自1986年1月至2000年底一直围绕0轴变动。1999年8月黄金价格处于熊市最低值251美元,而1999年该净头寸也处于历史最低水平 – 1999年4月6日该头寸为-88363个合约(即净空头88363个合约)。自2001年来,该头寸明显呈震荡上扬趋势。2008年2月19日,该头寸达到高点212259个合约,第2天黄金价格即上冲至历史最高点1033美元。2009年9月8日一周,该头寸达到历史高点224676个合约。9月29日该净多头头寸为231386个合约,比9月22日的236749个合约有所下降。截止2009年10月9日,该净多头头寸为239668个合约,是新的历史最高纪录。这与2009年10月8日现货黄金价格达到1061.20美元的最新历史记录完全吻合。

除了技术性突破带来的上涨势头,黄金价格上涨的最大动力是投机性资金大量流入。因各国刺激经济量化宽松,开动印钞机导致货币贬值,黄金价格自然水涨船高。黄金价格的上涨与其说是黄金的大牛市,不如说是货币的大熊市。

“盛世古董、乱世黄金”。此轮黄金价格上涨发生在世界经济危机触底反弹的时候。各项经济数据正显示自1929年大萧条以来的最大的经济危机可能已经结束。世界金融秩序在重建,市场乐观情绪上升,风险偏好增加,黄金的避险保值功能相应有所弱化。我对黄金价格能否继续维持其上涨势头以及是否能维持在历史高位表示疑问。

六、美元贬值

美元的贬值已经成为家常便饭。办公室里不时有人冒出一句,“美元又跌了”。美元为什么会贬值呢?稍有常识的人都会说,美国爆发金融经济危机,美国的中央银行大规模“印钞票”…

是的。美国联储是经国会批准有权印发钞票的中央银行。2008年9月15日,158年历史的雷曼兄弟不堪在房屋抵押债券上的损失,轰然倒塌。美国没有救助雷曼 – 美国当日尚未意识到金融危机的到来。美国国家经济研究局是美国定义经济进入衰退与否的官方机构。该局2008年11月称,美国经济自2007年12月起陷入衰退。直到最近,前总统克林顿还批评美国没有救助雷曼是错误的。

雷曼的破产后,美国联储迅速开始量化宽松政策 – 说“印钞票”也没什么大错,但是不准确。量化宽松政策是日本在2001-2006年使用过的办法。日本主要是买国债。而伯南克除了购买3000亿美元国债外,更大规模地购买市场上1.45万亿美元的房屋抵押债券和机构债券。

美国联储的货币基础是指流通中的现金加商业银行的存款准备金之和。货币基础,顾名思义,是社会各金融机构创造信用的基础。如下图,可以看到,美国联储的货币基础从2008年9月的9051.6亿美元迅速攀升,至2008年12月已经达到1.65万亿美元。截止2009年9月,美国联储的货币基础达到历史最高的1.8万亿美元。

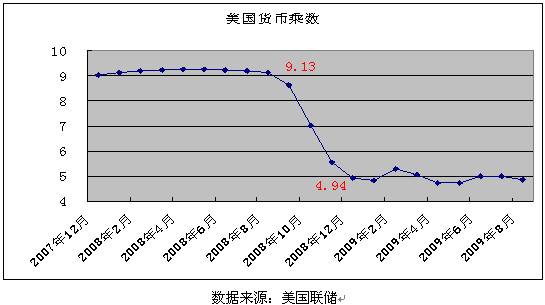

美国为什么要急速增加货币基础呢?这是因为,雷曼破产后,市场紧缩,银行惜贷,流动性下降,经济萎缩,GDP持续下降,行业萧条,失业率上升。如下图,美国的货币乘数在2008年8月为9.13倍,2008年12月已经下降为4.94倍。货币乘数一般在4-10倍之间。乘数大说明,银行业信贷扩张功能强大。截止2009年8月,美国的货币乘数为4.87倍,说明银行业仍处于紧缩风险之中。

货币乘数是M2货币供给与货币基础的比值。M0=现金(通货),M1=M0+商业银行的活期存款,M2=M1+商业银行的定期存款(包括定期储蓄存款)。美国的2009年8月的M2货币供给为8.3万亿美元,经济危机之前M2不到8万亿美元。

以上分析说明,美国被迫启动量化宽松政策,面对银行紧缩惜贷,经济萧条,大规模增加了货币基础。特别是,美国联储自2008年12月将基准利率调低至0-0.25%后,投资黄金的机会成本极低。美国货币总供给虽然并未极度膨胀,但是对于黄金市场而言,却导致了极端强势的多头势力 – “无限”的资金追逐“有限”的黄金投资产品。

预计美国的货币基础将在一段时间内继续维持在历史高位。这对黄金多头显然是个好消息。但是,随着美国银行业的“解冻”,信贷功能的恢复,货币乘数的上升,美国联储的一系列“退出”措施将启动。这将回笼货币供给,提升美元,对黄金价格形成压力。

|