- 政策解读

- 经济发展

- 社会发展

- 减贫救灾

- 法治中国

- 天下人物

- 发展报告

- 项目中心

2012年中国跨境资金流动监测报告(全文)

关键词: 资金流入 资金来源与运用 资金流出 杠杆化 港元升值 股票型基金 隐含波动率 指数期权 RQFII-ETF 资金往来

|

|

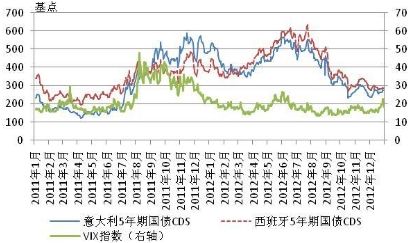

从市场因素看,国内外环境变化导致我国跨境资金流出增加。一方面,自欧美债务危机恶化以来,2012年国际金融市场仍时有动荡,国际资本流动的波动性较大。年初至3月中旬,欧洲在应对债务危机方面推出一些措施,如欧央行启动长期再融资操作、欧盟25国签订财政契约、希腊通过私人债权人债务臵换计划等,国际市场避险情绪有所减弱,主要危机国国债信用违约掉期(CDS)价格、市场波动率(VIX)指数均较2011年底回落(见图1-10),包括我国在内的许多新兴经济体重现资金流入(见图1-11)。

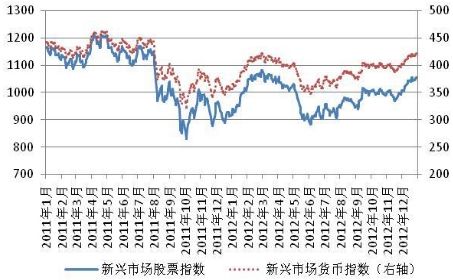

但自3月下旬起,由于西班牙、意大利等欧洲债务国的经济指标持续不佳甚至恶化,市场关于欧债危机蔓延的担忧加重,避险情绪再次升高,西班牙、意大利国债CDS价格和VIX指数明显反弹,新兴经济体开始普遍面临资本流出压力。直至9月份,随着主要发达经济体新一轮量化宽松货币政策相继实施,以及一些应对债务危机措施的出台,年底国际金融市场趋于稳定,市场投资风险偏好整体有所回升(见图1-10)。新兴经济体也普遍重现资本回流,12月份新兴市场股票指数和货币指数均上升近5%(见图1-11)。

图1-10 2011-2012年欧洲主要国家国债CDS及市场波动率VIX指数变动

数据来源:路透数据库。

注:(1)CDS(即信用违约掉期)相当于一种金融资产违约保险,CDS价格越高,意味着市场认为信用主体的违约风险越大。(2)市场波动率VIX指数根据标普500指数期权的隐含波动率计算,数值越高说明市场恐慌情绪越重。

图1-11 2011-2012年新兴市场股票指数和货币指数

数据来源:路透数据库。

注:由摩根士丹利公司(Morgan Stanley Capital International, MSCI)编制。

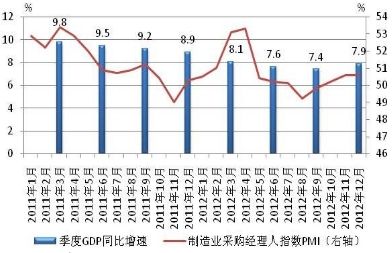

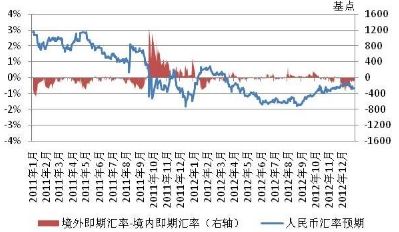

另一方面,我国经济缓中趋稳,人民币保持基本稳定,市场主体财务运作行为出现较大反复。2012年,我国经济增长7.8%,前三季度增速逐季回落,第四季度企稳回升(见图1-12)。人民币汇率趋向合理均衡水平并呈现双向波动,境内外人民币即期交易价差明显收窄,人民币远期汇率也仅在年初显现小幅升值预期,其余大部分时间处于贬值方向,第四季度人民币汇率有所走强(见图1-13)。在此情况下,境内企业、个人等市场主体的财务运作行为不再是单边的“资产本币化、负债外币化”,而是主要改为“资产外币化、负债去美元化”,具体表现为外汇存款增加、国内外汇贷款增幅放缓、跨境人民币收入较快增长等。此外,8月份监管部门要求银行将表外同业代付业务纳入表内核算后,企业减少了进口延付并加速偿还前期的境外银行代付款,使得跨境贸易融资降幅扩大。

图1-12 我国GDP增速和制造业采购经理人指数

数据来源:国家统计局。

图1-13 境内外人民币对美元即期交易价差和汇率预期升贬值幅度

数据来源:路透数据库。

注:(1)境外即期汇率高于境内表示境外美元较境内贵。(2)汇率预期根据香港无本金交割远期外汇市场(NDF)一年期人民币对美元远期报价测算。