银行系统流动性紧张主因分析 会否重演

|

|

2.央行强化流动性管理推动银行体系流动性供应偏紧

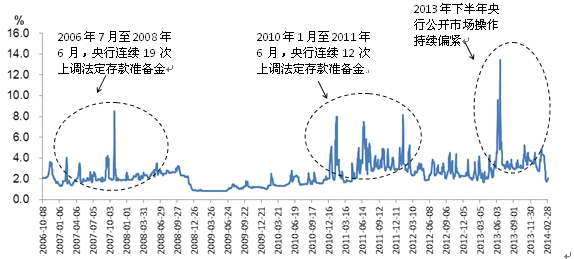

外汇占款增长变化带来的流动性供给格局改变使央行作为银行体系流动性“边际供应者”的地位进一步强化、提升,也使央行流动性调节的主动性增强,对银行体系流动性状况更具有决定作用。法定存款准备金率和公开市场操作是央行管理银行体系流动性的两大主要工具。法定存款准备金率上调会直接增加银行体系流动性需求,对银行体系流动性状况的影响较为剧烈。2000年以来,货币市场利率在2006年下半年至2008年上半年、2010年至2011年和2013年下半年,先后出现三轮持续大幅上升。法定存款准备金率不断上调是前两轮市场利率大幅飙升(见图3)的主要原因。

图3: 上海银行间同业隔夜拆放利率(SHIBOR)

本轮市场利率上升在很大程度上也是央行主动调控的结果。2011年四季度至2012年外汇占款同比增速快速大幅下滑、各月新增外汇占款微增长甚至负增长之时,央行曾连续三次下调法定存款准备金率释放流动性,2012年下半年将公开市场逆回购操作作为流动性供给的主要渠道。不过,基于“降杠杆”、“控风险”的考虑,2013年下半年央行流动性投放始终保持定力,6月份“钱荒”中,不仅没有如商业银行所愿调降法定存款准备金率,还继续发行央行票据回笼资金,7-10月份采取短期逆回购和对到期3年期央行票据进行续作对流动性“投短锁长”,12月份又多次暂停逆回购操作。2006年至2012年,央行共上调人民币法定存款准备金率31次,共下调7次。目前大型金融机构的法定存款准备金率为20.5%,中小金融机构为17%,处于历史高水平。在存款持续较快增长的情况下,高企的法定存款准备金要求在发挥长期的流动性锁定效应的同时,还不断形成新增流动性需求,形成流动性存量“蓄水”和增量“分流”,加剧了银行体系流动性紧张。

3.商业银行疏于自身流动性管理,积极推动表内、表外业务双扩张增加流动性需求积极推动

我国商业银行长期延续“增长导向”型发展模式,无论是表内信贷投放还是表内业务的开展都表现出一定的“速度情结”和“规模偏好”。外汇占款持续十余年高增长形成的长期流动性过剩环境助长和强化了这一“向增长要效益”的模式,也使商业银行对外部流动性供应形成依赖,持续超负荷经营,流动性风险管理意识淡薄,缺乏流动性风险自我控制的主动性和自觉性。目前外汇占款高增长时代已结束,但商业银行没有充分认识到和及时适应这一流动性供给格局的转折性变化,仍延续“增长导向”型经营模式,疏于自身流动性管理,在关键时刻寄望于央行的流动性投放。

近些年,“金融脱媒”现象在我国愈演愈烈,市场化定价的银行理财产品、“余额宝”等存款替代性金融产品及影子银行等市场化融资渠道快速发展,客观形成利率市场化自下而上的加快推进。在“金融脱媒”和利率市场化的双重压力下,商业银行在保持表内信贷扩张的同时,还积极围绕监管套利进行金融创新,大力发展理财和同业等表外业务,从而使银行体系流动性需求膨胀且波动更为频繁和剧烈。2009~2012年银行业同业资产规模年均增长36.4%,银行理财产品发行规模年均增长72%。2013年受管理层加强监管影响,银行同业资产增速回落,但银行理财产品发行仍保持高增长。普益财富数据显示,2013年银行理财产品发行规模较上年度增长85.87%。银行同业与理财业务相互交织形成新的货币创造渠道和融资活动,也相应增加存款的派生与创造,使存款波动性加大,进而影响银行准备金需求。此外,银行依靠发行短期理财产品(1-3个月期限产品占比超五成)和稳定性差的同业负债(回购和拆借隔夜品种成交量占比近八成)来融通资金,同时将大量资金配置于持续期限较长、变现能力较差的非标准化债权资产和同业资产(如信托收益权、信托贷款等,持续期一般在一年至三年左右),造成借短投长的期限错配,使商业银行容易出现大的现金流缺口,短期流动性需求增加。

4.互联网理财产品迅猛发展对银行体系流动性有一定冲击

2013年下半年以来,以“余额宝”为代表的互联网理财产品迅猛发展,大量分流银行存款。“余额宝”等互联网理财产品本质上属于货币基金,“余额宝”投资组合中投资于同业协议存款的比例超过90%。虽然“余额宝”增长迅猛,但资金规模于银行存款规模相比仍非常小(约0.4%),而且在吸收大量存款后,又将资金回流货币市场,因此,“余额宝”等互联网理财产品对银行体系流动性的总体冲击有限。其影响主要集中于两方面:一是在银行间市场形成新的资金供应方,弱化了银行的资金供应实力,推动市场融资格局改变。二是在居民和企业存款从银行搬家到余额宝后再度回流银行间市场的过程中,会产生相当规模的现金漏损,从而增加银行超额准备金需求。另外,存款的过快分流还会加剧银行流动性不稳定预期。