金融去杠杆进程、影响及政策建议

|

|

中国网/中国发展门户网讯 近些年,随着金融自由化和金融创新深入推进,包括同业、理财等银行表外业务在内的影子银行发展迅猛。金融上行的同时,我国经济持续面临下行压力。金融与实体经济表现的背离不仅推动金融风险上升,还加剧了社会资金“脱实向虚”、资产泡沫过度膨胀等突出问题。为此,2016年底召开的中央经济工作会议提出“要把防控金融风险放到更加重要的位置”、“着力防控资产泡沫”的要求。2017年以来,“一行三会”相继出台推动金融去杠杆的政策措施。

一、今年以来金融去杠杆的情况

1.货币政策中性趋紧叠加金融监管加强

2017年以来,货币政策继续在多目标之间权衡,短期更为注重“防风险”、“抑泡沫”和防止社会资金“脱实向虚”,因而在政策取向上由去年的稳健略偏宽松转为稳健中性。外汇占款趋势性减少使得央行成为基础货币与银行体系流动性的主要供给方。2015 年央行主要通过降低法定准备金率来供给流动,2016 年以来,则更多通过公开市场逆回购、中期借贷便利(MLF)等工具供给流动性。进入2017年,央行前5个月通过逆回购和MLF等累计净投放流动性4395亿元,同比少投放3975亿元。除流动性净投放数量上收紧外,央行还在今年2月3日和3月16日两次上调公开市场逆回购利率和中期借贷便利(MLF)利率等一系列政策利率,引导银行间资金价格适度上升。货币政策中性趋紧的同时,央行进一步加强宏观审慎管理(MPA)。自2017年一季度开始,央行开始正式严格考核金融机构的季末MPA,并将表外理财资产纳入广义信贷指标范围。

作为金融监管部门,银监会、保监会和证监会今年以来也频频出台新的监管措施。例如,今年3月以来,银监会密集出台了一系列监管文件,要求开展“三违反”(指违反金融法律、违反监管规则、违反内部规章)、“四不当”(不当创新、不当交易、不当激励、不当收费)、“三套利”(监管套利、空转套利、关联套利)等专项治理,重点监管银行同业业务、理财业务和投资业务。保监会也连续下发监管文件,在保险公司治理、保险资金运用、偿付能力、产品管理等领域提出堵住制度漏洞的相关政策。证监会则对各类违规违法行为加强专项执法和行政处罚,对证券基金经营机构的资产管理业务和通道业务进行限制和规范。

2.银行类金融机构杠杆率趋稳

杠杆在金融上是指以较小的自有资金通过负债控制较大的资产规模。作为信用中介和货币创造者,银行类金融机构的主要业务是吸收存款(负债业务)和发放贷款(资产业务)并从中赚取信用价差,因此,银行先天具有“以小博大”的高杠杆化经营色彩,即其资产主要是通过负债来支撑的,其资产规模远高于其自有资本(或称权益资本、净资产)。银行类金融机构杠杆率通常指其资产负债表中的总资产与权益资本的比值,体现出其净资产得到放大倍数。杠杆率越高,说明少量的资本支撑着过多的负债,一般意味着风险越大。

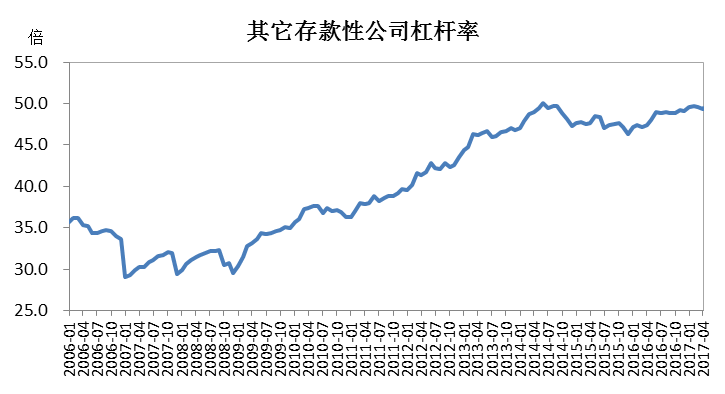

我们利用“其它存款性公司资产负债表”中的总资产和实收资本数据计算了银行类金融机构的杠杆率。其它存款性公司包括四大国有商业银行、国开行、进出口行和农发行、股份制商业银行、城信社和农信社等合作金融机构、邮储银行以及财务公司。计算结果显示,2009年以来我国银行类金融机构杠杆率持续攀升,在2014年6月达到最高峰50.04倍,此后有所回落,但2016年以来,又再次上升,2017年2月升至49.68倍这一历史次高水平。

数据来源:作者根据WIND数据计算

从银行类金融机构资产负债结构变化看,近些年其杠杆率的快速上升主要来源于三方面力量:一是银行通过与信托、券商、基金和保险等非银行金融机构进行合作来扩张资产。银行一方面利用非银行金融机构提供的通道将表内信贷资金转至表外或提供非信贷融资(通道业务),另一方面将表内资金和表外理财资金通过购买非银行金融机构发行的资产管理计划等方式委托其进行投资运作(委外业务)。其结果表现为其它存款性公司资产方的“对其它金融性公司债权”快速增长,2011-2016年年均增速高达54.2%,占总资产比重由2010年末的2.1%上升到2016年末的11.5%。

二是银行加大对居民部门贷款投放力度来扩张资产。其它存款性公司资产方的“对其他居民部门债权”增长较快,2011-2016年年均增速达19.7%,占总资产比重由2010年末的11.7%升至2016年末的14.3%。而同期银行对企业贷款力度在减弱,“对非金融性公司债权”年均增速仅为12.6%,占总资产比重由2010年末的42.6%降至2016年末的36.3%。

三是银行通过发行同业存单和吸收理财资金积极进行主动负债,为资产扩张提供资金。银行同业存单自2013年开闸发行以来,从2013年末的340亿元迅速膨胀至2016年末的6.28万亿元,银行理财产品规模则从2013年的10.24万亿元扩张至2016年的29.05万亿元。银行保本理财产品计入其它存款性公司资产负债表负债方的“不纳入广义货币的存款”,银行发行同业存单计入负债方的“债券发行”。银行理财产品以非保本理财为主,2013-2016年占比分别为63.8%、67.17%、74.17%和79.56%。所以多数理财产品均未计入银行资产负债表。近年来,其它存款性公司负债方的“债券发行”增长较快,2011-2016年年均增速为20.9%,占总负债比重由2010年末的6.2%上升至2016年末的8.7%。2011-2016年银行通过吸收企业和居民存款进行被动负债的年均增速仅12.9%,较同期总负债年均增速低3.9个百分点,占总负债比重由2010年末的71.2%降至2016年末的61.7%。

综上可见,银行杠杆率的快速抬升主要是通过发行理财产品和同业存单进行主动负债,再通过与信托、券商、基金、保险等金融机构合作开展通道业务和委外业务来扩张资产的结果。因此,银行杠杆率的过快上升不仅造成大量资金在金融体系内自我循环和空转,也造成银行“借短放长”的期限错配更为严重,造成市场资金跨机构、跨市场多层嵌套投资、信用链条过长,累积了过高的金融风险。在金融产品刚性兑付尚未打破的情况下,社会资金在金融体系的自我追逐和膨胀推高了金融投资收益率。以居民购房贷款为主的居民部门贷款过快增长推动银行加杠杆扩表的同时,也推动过高的房价进一步攀升。总体来看,银行杠杆率的过快上升加剧了社会资金“脱实向虚”和资产泡沫风险。推动金融去杠杆是“控风险”、“抑泡沫”的当务之急。“一行三会”联合推动金融去杠杆的政策已初见成效。银行类金融机构杠杆率升势趋稳,2017年5月为49.45倍,与去年末基本持平。银行同业存单发行缩量,4、5月份银行同业存单发行量为1.29万亿元和1.2万亿元,环比份分别减少11.1%和7.0%。

3.金融市场杠杆率有所下降

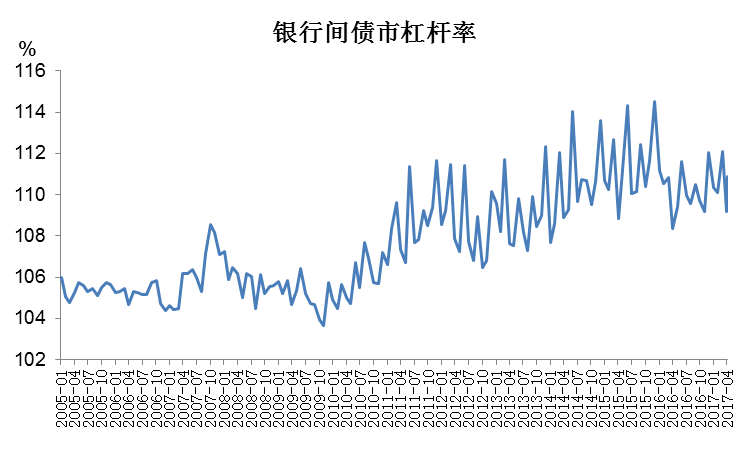

我国债券市场以银行间债市为主,银行间债市托管量占全市场托管量的比重超过90%。因此,我们对债市杠杆率的考察主要针对银行间债市。债券市场加杠杆的通常方式是依靠债券回购来进行负债融资。债券投资者可以将其手中的债券通过回购的方式质押出去,从而借入资金。利用借入的资金买入债券后,可以将新购入的债券再通过回购质押出去,借入更多资金。如此过程可以进行多个循环,可以让投资者购入数倍于自有本金的债券量,建立起很高的杠杆率。因此,银行间债市杠杆的计算公式为:债市杠杆=债券托管量/(债券托管量-待购回余额)。

从计算结果来看,我国银行间债市杠杆率总体水平不高,在110%-115%之间波动,呈锯齿状,即在每季度末出现小波峰,而后又回落。银行类金融机构是银行间债市的投资主体,2014-2016年商业银行和信用社现券交易(买入与卖出合计)占全部交易的比重分别达71.7%、76.1%和66.9%。2014年1月至2016年10月我国债市出现持续近三年的牛市行情,中债银行间债券总指数累计上涨23.5%,10年国债收益率从2013年末的4.55%一路波动下行,2016年10月份一度跌破2.7%。银行热衷于债券投资,2014-2016年债券投资占金融机构资金运用的比重由13.1%提高到24.2%和22.8%。债市杠杆率也有所抬升,2015年12月达到114.5%的高点。

2016年11月份以来,随着货币政策由前期的稳健“偏宽松”逐渐转向稳健中性,监管推动金融去杠杆,银行间债市出现较为剧烈的调整,中债综合指数从去年11月至今年4月累计下跌2.7%,债市杠杆率稳中略降,2017年5月降至110%。债市成交明显缩量,一季度银行间债市现券日均成交同比下降22.3%,4月份环比下降5.5%,同比下降23.5%;5月份同比下降23.1%,环比下降1.2%。尽管银行间债市整体杠杆率上升幅度不大,但债市仍存在一定的杠和泡沫风险。主要原因在于近年来银行热衷于债券投资,2014-2016年金融机构“债券投资”余额增速分别为15.6%、36.3%和25.3%。银行通过发行同业存单和理财产品主动负债所筹措的资金大量涌入债市,截至2016年底,银行理财产品资金配置于债券资产的比例为43.76%。虽然债市自身加杠杆行为有限,但银行加杠杆行为对债市有着延伸影响。

数据来源:作者根据WIND数据计算

我国股票市场加杠杆主要体现为与融资融券业务有关的信用交易。股市杠杆率计算为融资融券余额占股市流通市值的比率。纵观海外股市,融资融券余额一般只占到股市流通市值的3%以下,并且在大多数情况下是2%左右。在2014年下半年到2015年上半年我国股市的暴涨暴跌中,股市加杠杆与去杠杆起到了推波助澜的作用。股市杠杆率在2015年5月最高升至4.11%,随后明显下降,2016年以来保持稳定,2017年4月份为2.23%。股市杠杆率目前处于较为正常的水平,不存在去杠杆的要求,但“一行三会”联合推动金融去杠杆的行为仍传导至股市,对股市产生了间接冲击。按收盘价计算,上证综指今年4、5两个月累计跌去3.3%,创业板指数今年前5个月累计下跌10.1%,第一季度沪、深股市日均成交同比下降17.5%;创业板成交量同比下降23.9%。

数据来源:作者根据WIND数据计算