2014年国际商品市场走势

|

|

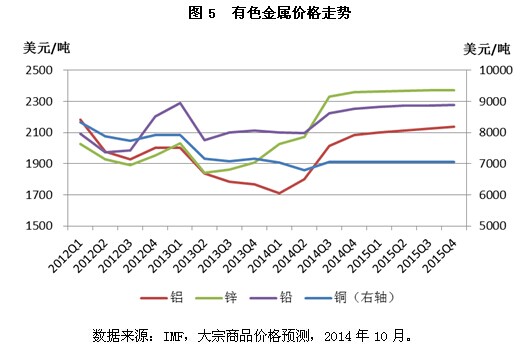

有色金属

有色金属是今年价格下跌幅度较大的商品类别之一。需求方面,全球制造业不活跃,新兴市场基础设施建设迟缓,有色金属下游需求行业的普遍疲软,是价格下跌的首要原因。供给方面,前期矿业投资新增产能陆续释放,市场供需格局由前几年的供应不足转向大体平衡甚至供应过剩。但各品种走势分化明显,因印度尼西亚出口禁令引发供应紧张担忧,镍、铝价格有所上涨。展望后市,随着部分矿山和冶炼项目压缩产能,以及大宗商品需求趋向稳定,明年有色金属市场有望缓慢向好。据国际铜研究小组(ICSG)报告预测,目前铜市场依然存在释放产能压力,供应较为充足,年内铜市场将继续维持价格下跌态势。但受多个矿山项目延迟的影响,今后3年铜矿产能将低于早先预期。另据国际铅锌研究小组(ILZSG)报告,2014年全球铅锌需求量将超过供应量,铅锌市场中长期看好。印度尼西亚矿产品出口限令与大宗商品定价权

近几年来,印尼出台了多种措施,对未经加工或仅简单加工的矿产品出口进行限制。2014年1月12日,印度尼西亚正式实施金属原矿出口禁令,低于一定品位的矿石(铜精矿15%、铁矿石62%、锰49%、铅57%、锌52%、钛铁矿56%)以及所有未经加工的镍矿和铝土矿被禁止出口。另据消息称,印尼还将在2016年前上调铜精矿的出口关税。印尼此举旨在将更多加工环节限制在境内,增加矿产品出口附加值,并以此增加就业、促进经济增长,延续了印尼政府多年来力争矿产品价格主导权的政策主张。受此影响,国际市场价格应声上涨,伦敦金属交易所(LME)镍价一周内上涨了7%。

目前看,在缺乏其他政策环境配套和其他主产国合作情况下,印尼政府要实现初衷面临阻碍。例如,印尼曾规定,从2013年8月开始,所有锡锭必须首先通过本地平台“印尼商品及衍生品交易所(ICDX)”进行交易后方可出口,ICDX并为锡合约设定了每日最低限价,试图以此挑战LME对锡价的市场支配地位。规定出台后,LME锡价曾一度走高。但一段时间后,印尼锡锭出口暴跌,而ICDX的锡成交量每况愈下,至2014年9月,锡交易几乎已处于停滞状态。

和印尼一样,很多新兴经济体是资源富集国和主要出口国,但定价权受制于人。随着商品金融化的发展,大宗商品定价权与其供需的主导方越来越疏离,而对金融服务体系和参与者的要求越来越高。新兴经济体在获取大宗商品定价权、争取权益方面任重道远。

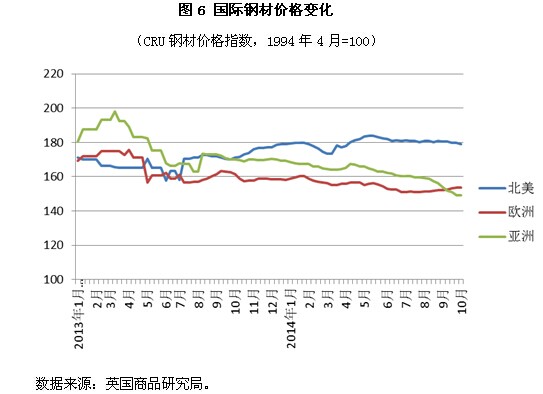

钢铁 受世界经济逊于预期、制造业疲弱、基础设施建设低迷影响,2014年全球钢铁市场明显降温。国际钢铁协会(worldsteel)预计全年粗钢需求为15.6亿吨,比上年增长2%,与2013年3.8%的增速相比明显放缓,2015年将继续维持2%的低增长。新兴市场和发展中经济体受结构性调整、资源收入减少、地区局势紧张等因素影响,钢铁需求疲弱,其中,亚太地区比上年增长1.7%,中南美地区下降2.4%,前独联体国家下降3.8%。发达经济体表现相对较好,特别是美国市场稳步复苏,带动北美成为钢材消费增长最快的地区,需求比上年大幅增长6.4%。与这一供求形势一致的是,英国商品研究局(CRU)编制的钢材价格分地区指数也呈现出迥异走势,北美指数呈现上升趋势,欧洲指数和亚洲指数均有所下跌,今年以来分别下跌2.8%和11.8%。

钢铁市场的低迷也传导到了铁矿石市场。今年以来国际铁矿石价格累计跌幅超过40%,9月末跌破80美元/吨,为5年来低点。尽管如此,全球主要矿山并未减产,反而继续提高铁矿石产能,试图以规模优势抵消矿石价格下滑的不利影响,并挤占高成本矿的市场份额。世界三大矿业巨头力拓、必和必拓、淡水河谷2季度铁矿石产量同比分别增加11%、19%和13%。预计今后3年全球铁矿石产能还将有较大幅度提升,对价格构成相当大的下跌压力。

机电产品 全球制造业总体发展不景气,但也不乏亮点。通讯、电力、轨道交通、航空等基础设施领域增长较快,对机械行业特别是机床和大型装备市场起到较强带动作用。据日本机床工业协会数据,上半年日本机床订单额同比大增35.5%。据德国机床协会预计,2014年德国机床国内和海外订单将实现10%的增长,机床产值达到148亿欧元的历史高点。