2016年金融运行分析与2017年展望:国际市场动荡将加剧

|

|

2017年金融运行与调控面临的主要问题

全球流动性可能收紧,国际金融市场动荡加剧

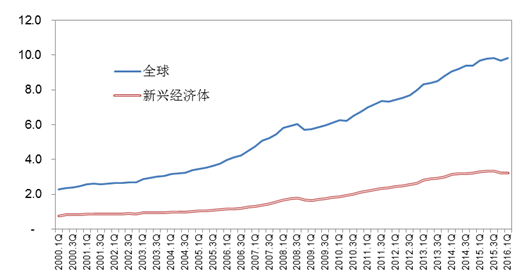

国际清算银行(BIS)定期发布的“非美地区的非银部门美元计价债务存量”是观测全球流动性变化,衡量全球金融市场融资难易程度的重要指标。美、欧、日作为世界主要储备货币发行国,其货币政策具有很强的溢出效应,是全球流动性波动的主导因素。从BIS公布的相关指标变化看,2008年国际金融危机爆发以后,全球流动性因美、日、欧相继实行超常规宽松的货币政策而持续快速扩张。但与2015年12月份美联储首次加息相对应,2015年三季度末,非美地区的非银部门美元计价债务存量为9.8万亿美元,与上季末持平,自2009年以来首次停止增长。2016年一季度末,该指标水平仍停留在9.8万亿美元。新兴经济体“非美地区的非银部门美元计价债务存量”则自2015年四季度以来出现绝对水平下降,显示新兴经济体流动性有所缩减(见图2)。

图2:非美地区的非银部门美元计价债务存量

目前国际上对美日欧超常规宽松货币政策效应递减、存在负面效果和隐患已开始进行反思。美联储开始逐步退出超常规宽松政策,2016年12月份再次加息几成定局,2017年仍有加息1-2次的可能。坚定实施量化宽松(QE)和负利率政策的欧洲央行、日本央行也开始有所顾忌。日本央行在2016年9月份引入收益率曲线作为政策目标,称将继续购买日本国债直至10年期国债收益率保持在0附近。相比以往的负利率和量化宽松政策,日本最新的货币政策将导致日本长期国债利率由负转零,因而实际并非宽松、而是收紧。欧洲央行每月购买800亿欧元资产的QE计划将于2017年3月到期,目前尚未释放延长QE的政策信号。美日欧货币政策边际收紧会带来全球流动性的收紧。这意味着长期存在的美元流动性泛滥的宽松环境开始改变。全球流动性收紧将对新兴经济体经济金融稳定形成一定冲击。尤其是未来,意大利宪政改革公投、美联储加息等风险事件仍将层出不穷。全球流动性收紧与未来风险事件增多将冲击国际金融市场的资金状况和风险偏好,金融动荡难以避免。

需求疲弱势头难有好转,经济下行压力依旧存在

由于“稳增长”对政府投资支出、政策刺激和房地产市场的依赖性仍很强,企业投融资意愿不高,民间投资和制造业投资持续低迷,需求疲弱势头难以改变,2017年经济下行压力仍较大,GDP增速将延续“稳中略缓”态势。

首先,民间投资与企业贷款增势低迷表明企业投融资意愿不强。2016年前10个月民间投资累计同比增长2.9%,前10个月非金融企业及机关团体贷款增加5.44万亿元,同比少增9297亿元。特别是用于企业日常运营的短期贷款,在4月份、5月份、7月份、8月份和10月份均出现净减少,前10个非金融企业短期贷款累计同比少增8333亿元。

其次,调控措施对未来房地产市场销售和投资的增长带来一定压力。2015年下半年以来房地产市场销售和投资全面回暖,一线和部分热点二线城市房价快速上涨。本轮房地产开发投资回暖势头自2016年5月份以来开始趋弱。作为先行指标,5-9月份,商品房新开工面积累计同比增速连续5个月持续回落。为抑制房价的过快上涨,国庆节前后,先后有20多个一线和部分热点二线城市的地方政府出台了房地产调控政策。受上述调控政策影响,未来房地产市场销售和投资增长将承受一定下行压力。

最后,“稳增长”对政府基建投资支出、政策刺激依赖性仍很强,经济增长内生动力疲弱。政府基建投资、房地产市场和汽车市场阶段性回暖是目前拉动内需增长的主要力量。但房市和车市的回暖在很大程度上是政府政策刺激的结果。车市的回暖得益于国家出台的1.6升排量及以下车型购置税减半的优惠政策。2016年前9月,1.6升及以下乘用车销售同比增长22.8%,占乘用车销量比重为72.0%。本轮房市回暖则得益于2015年的“3.30新政”和二孩政策等的刺激。

工业通缩好转势头难以持续,整体通胀水平仍然温和

2016年PPI持续回升,当月同比降幅由1月份的同比下跌5.9%转为10月份的同比上涨1.2%,工业领域的通缩状况明显好转。钢铁和煤炭价格回升是带动PPI回升并月度同比转正的重要因素。10月份黑色金属冶炼和压延加工和煤炭开采和洗选业价格分别同比上涨13.1%和15.4%,有色金属冶炼和压延加工业、石油加工业和石油和天然气开采业价格分别同比上涨3.7%、3.6%和2.0%。据测算,上述五大主要行业合计影响PPI同比上涨约1.4个百分点,远超过PPI当月同比涨幅,其中,煤炭和钢铁价格回升是带动PPI同比上涨的主要因素。

导致PPI回升的因素主要有:一是2016年以来中央政府强力去产能政策落地以及房地产、汽车市场销售回暖造成煤炭、钢铁短期供求紧张。与去产能相伴随的控产量造成2016年前9个月煤炭产量同比减少10.5%。二是以原油为代表的国际大宗商品价格回升与人民币小幅贬值带来相关工业品输入性涨价压力。2016年前9个月NYME原油期货价格累计涨幅达29.6%。三是煤炭和钢铁等短期供求紧张和“去产能”的深入推进激发市场涨价预期。

需要看到,本轮由煤炭和钢铁价格带动的PPI回升是结构性的、修复性的、阶段性的反弹,持续回升的基础较为脆弱。一是国内需求侧疲弱势头并未好转,供给侧依然产能过剩严重,供求紧张不可持续。二是国际大宗商品价格将继续温和复苏,但面临美联储加息和美元走强的打压。三是推动煤炭和钢铁价格回升的心理因素和投机因素将弱化。在本轮价格回升中,煤炭和钢铁期货价格领先现货价格上涨,涨幅较现货价格更为显著,表明相关价格上涨存在一定的预期因素和投机因素。在供求基本面未发生根本变化的情况下,心理因素和投机因素未来将逐步回归正常。

2016年通胀水平整体温和,前9个月CPI同比上涨2%,GDP平减指数累计上涨0.7%。作为影响CPI的重要因素,2016年上半年猪肉价格大幅上涨,下半年随着供应增长,猪肉价格进入下行、回调周期。从养殖开始到猪肉出产至少要6个月到9个月时间,因此猪肉价格走势大约按照三个季度一个周期波动。目前国内生猪供应量充足,但生猪及能繁母猪存栏量仍处于历史偏低水平。预计2017年猪肉价格将先跌后涨,涨幅与今年相当。综合考虑经济增长、猪肉价格和PPI走势等因素,预计2017年CPI涨幅将保持在2%左右的温和水平。

社会融资成本下降的负溢出效应不容忽视,未来下降难度增大

2016年社会融资成本的整体下降虽然利好于实体经济,但也对虚拟经济的进一步膨胀形成刺激,加剧社会资金进一步“避实向虚”。具体表现为:一是信贷资金推动国内房地产价格再次快速膨胀。2016年前9个月百城住宅价格指数累计上涨16.6%。个人购房贷款猛增是高房价的“推进器”,低利率水平则对居民“加杠杆”购房形成了刺激。融360数据显示,2016年9月全国首套房平均利率为4.44%,二套房贷平均利率为5.39%,分别比去年同期低0.47和0.27个百分点。前9个月个人购房贷款增加3.75万亿元,同比多增1.83 万亿元。二是社会资金加速流向金融市场和金融机构,金融领域杠杆风险明显上升。债市投资者加杠杆交易明显增多,2016年10月份银行间市场质押式回购未到期余额比去年同期增加了20.1%,年初至8月中旬,交易所未到期回购余额增加了51%。

社会融资成本进一步下降的难度在加大。一方面,降息政策出台受到的干扰和牵制因素增多。内部来看,社会融资成本进一步下降可能会刺激杠杆率过快攀升和加剧社会资金“脱实向虚”,资产价格泡沫问题也将更为严重。外部来看,在美联储将进一步加息的情况下,再次降息会造成中美利率政策反向操作进而加剧跨境资金流出和人民币贬值压力。另一方面,信用债违约事件增多使企业发债成本下降的势头曲折和反复。2016年以来,债券市场风险频发,截至9月11日,信用债市场共有18家发行主体的45只债券违约,违约金额达268.11亿元。信用债违约的增多不仅造成违约高发行业发债难度增大,也造成企业发债成本在二季度再次转升。2017年信用债仍面临一定集中到期压力,违约事件仍可能集中爆发。