美国量化宽松政策年内不会转向

|

|

在现行国际货币体系中,美元处于主导地位,是全球主要的结算货币、储备货币与货币锚。美元是世界货币,在国际金融体系中拥有霸权地位,这就决定了美国的货币政策具有强烈的溢出效应,美联储是美国央行,也是世界央行。美国货币政策的调整对全球经济和国际金融运行有着“牵一发而动全身”的影响。美国货币政策主要由隶属于美联储的美国联邦公开市场委员会(FOMC)来决定,通过分析FOMC公布的政策声明和会议记录,可把握美国货币政策动向。此外,美联储主席伯南克的讲话对美联储政策取向也有重要的指向意义。

2008年国际金融危机后美联储为刺激经济复苏而采取的数轮量化宽松政策(QE)造成全球流动性宽松,推动美元走软,促使短期国际资本流向新兴市场国家,导致以美元计价的国际大宗商品价格大幅波动,加大了全球通胀压力。不过,对于美联储疯狂印钞的激进之举也存在反对声音。在近几次FOMC会议上,均有少数成员投出反对票。今年2月20日FOMC年内第一次议息会议纪要发布,会议纪要显示多位委员会成员表达了对大规模资产购买计划潜在风险的担忧,认为美联储可能需要“在就业市场前景明显改善前减少或停止资产购买”。该纪要内容被市场解读为美联储可能提前退出QE,引发美股、国际油价、金价大跌,美元指数走强。不过2月26日伯南克在美国国会作上半年度货币政策证词时对QE进行了强力辩护,市场担心美国QE退出的紧张情绪得到缓解,全球资产价格跌势企稳。3月20日FOMC年内第二次议息会议纪要发布,重申坚持QE的立场,提出保持QE的资产购买速度不变。至此,市场对美国QE退出的担心基本平复,此后美股高位继续小幅攀升,美元指数则出现盘整回落。预计年内美国QE的“变与不变”将成为影响市场情绪和走向的关键因素。

1.美国量化宽松政策转向取决于就业与物价形势变化

理论而言,经济增长、物价稳定、充分就业与国际收支平衡是货币政策的最终目标。但就美国货币政策实践来看,经济增长、物价稳定与充分就业这些内部问题是其关注的重点,国际收支平衡在美元霸权下基本上不是问题。由于经济增长与就业情况高度相关,美国货币政策取向基本是在就业与物价两者之间寻求平衡。早在格林斯潘时代,美联储的政策就一直大致遵循泰勒规则。依照泰勒规则,美联储在确定联邦基金名义利率时主要考虑的是美国的通胀与就业形势。进入伯南克时代后,为救助危机后的经济与金融体系,联邦基金利率被降到0-0.25%的水平。短期名义利率降到零附近宣告美国跌入流动性陷阱,美联储进而开始大规模购买中长期国债与MBS来投注流动性,以将中长期利率控制在低水平,这一超常规手段就是QE。美联储在历次QE出台时总不忘反复强调“在促进就业的同时,保持物价水平的稳定”,就业改善与物价稳定一直是美国货币政策的双重任务。

2012年9月份和12月份美联储推出QE3、QE4,其中有一点与前两轮QE不同,即QE3与QE4均是开放式的,对于购买债券的数量和持续时间均没有设定限制,可谓“无限期、不限量”。QE4与前三次QE也有不同,在前三次QE中,美联储对于维持联邦基金利率在近于零的水平均给出了明确的时间指引。例如QE3推出时FOMC声明提到,“预计联邦基金利率将维持在极低水平至少到2015年中期”。但QE4推出时,FOMC声明称,“在失业率高于6.5%、未来1至2年通胀水平预计高出2%的长期目标不超过0.5个百分点以及长期通胀预期保持稳定的情况下,将继续把联邦基金利率保持在0-0.25%的超低区间”。这说明美联储的QE4政策虽然不设限,但政策调整仍要在就业市场改善和通胀压力之间权衡考虑,“失业率高于6.5%”和“通胀率低于2.5%且长期通胀预期保持稳定”同时构成QE4能否持续的约束条件。双重条件中有一个发生变化都意味着QE4将面临调整,届时美国可能会削减买债规模,甚至加息,结束QE。

2. 美国失业率下降,但不会触发量化宽松政策转向

美国经济自2009年6月开始温和复苏,但失业率成为压制美国经济复苏的一座大山。国际金融危机爆发后,美国失业率快速攀升,2009-2010年失业率一直保持在9%以上。2011年以来,美国失业率开始小幅回落,但仍保持在8%以上。截至2012年8月,美国失业率已连续43个月徘徊在8%以上的高位,创下20世纪30年代“大萧条”以来最长周期。美国经济复苏但就业状况不见好转的现象被称为“无就业复苏”。2012年9月以来,随着美国经济增长小幅提速,以及QE3和QE4的推出,美国失业率初次降到8%以下,出现改善迹象,美国经济终于看到了摆脱“无就业复苏”的希望。尤其是美国劳工部公布的数据显示,今年2、3月份美国非农业部门失业率由1月份的7.9%分别下降到7.7%与7.6%,连续两个月下降,创下2008年12月以来最好水平。不过,美国失业率下降并不意味就业形势彻底改善。美国就业市场的劳动参与率(在职和求职人口总数占劳动年龄人口的比率)目前明显低于危机前2007年12月的66.0%,2月份为63.5%,较上月下降0.1个百分点,3月份进一步降至63.3%,为1979年5月以来的最低水平。就业市场劳动参与率下降反映出更多人放弃求职,退出了就业大军。因此,美国失业率下降并非因为更多的人找到了工作,而是因为更多的失业者放弃了求职。一旦放弃求职的劳动年龄人口重返就业市场,有可能导致失业率上升。此外,3月份新增岗位数量令人失望,当月非农部门新增岗位从前一个月的26.8万个骤降至8.8万个,为9个月来最低,还不及市场预期的一半,也低于之前12个月16.9万的月均水平。2月份就业数据尚振奋人心,3月份就业数据就令人失望,这一剧烈的短期波动有两方面原因:一是美国就业市场改善势头并不稳固,就业形势的持续强健复苏并未形成。二是就业市场受到政府“自动减赤”带的冲击。自今年3月1日开始,美国联邦政府开始执行“自动减赤机制”,到今年9月底要减少开支850亿美元,美国国会预算局曾预计这可能导致美国减少大约70万就业岗位。3月份的数据是自动减赤机制生效以来的首份月度就业成绩单。随着政府削减开支政策的影响逐步显露,就业情况短期内将继续承压。

其实,即便美国年内就业形势保持2月份的乐观趋势,年内失业率也不会降至6.5%以下。如果就业人数继续以2月份的速度增长,劳动年龄人口继续以目前每年240万左右的速度增长,并且劳动参与率维持在当前水平,那么到今年年底,美国的失业率会降至6.9%,到明年4月份将降至6.5%。因此,年内就业率的改善不足以改变“失业率高于6.5%”这一约束条件。为继续推动就业形势改善,预计年内美联储将坚持既有的政策取向。

3.美国通胀形势与长期通胀预期保持稳定,量化宽松政策仍有持续空间

通胀形势恶化可能是导致美联储在就业形势明显改善之前就逐渐减少或停止其债券购买、提前终止QE的主要原因。不过,只要今明两年“通胀率低于2.5%且长期通胀预期保持稳定”,美联储仍可继续执行QE不动摇。

美国一连串的量化宽松政策导致全球通胀风险上升,尤其是新兴市场国家普遍面临较大的通胀压力,但美国自身通胀率却维持在较低水平。据IMF数据,2009-2012年发达国家通胀率分别为0.1%、1.6%、2.7%和2.0%,新兴市场与发展中国家通胀率分别为5.2%、6.1%、7.2%和6.1%。而同期美国通胀率分别为-0.4%、1.5%、3.0%和1.7%。美国为克服通缩而奉行的推升通胀的系列QE政策并未给自身带来通胀麻烦,反而给新兴市场与发展中国家带来了通胀困扰。

从供求因素与成本因素看,美国确实不存在通胀风险。2008年国际金融危机以来,美国一直存在负产出缺口(实际产出与潜在产出之差),表明总需求持续弱于总供给,需求对物价的拉动作用不足。而危机后美国实际失业率远高于自然失业率(美联储估计为5.5%),表明劳动力市场也供大于求,工资有下降压力,工资成本的下降对价格的拉动作用是向下的。正是基于美国经济温和复苏、需求增长疲弱、就业形势不佳的现实,美联储认定美国基本不存在通胀压力,反而有通缩压力,需要不断推出QE来制造通胀,克服通缩。

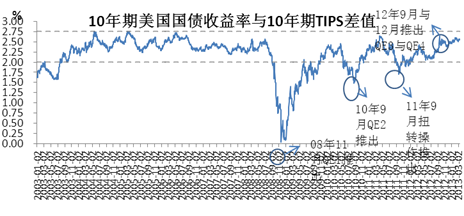

通胀预期变化也是影响物价走势的重要因素。美国通胀预期的变化可用国债收益率与通胀保值国债(Treasury Inflation-Protected Securities, 简称TIPS)收益率之差来观测。美国TIPS的基本特征是固定息票率和浮动本金额,本金按照美国CPI变化定期调整。因此,相同期限的TIPS与美国国债收益率之差就表示通胀预期。通过计算10年期国债收益率与10年期TIPS收益率的差值可发现,2003年至今,美国通胀预期基本在2%-2.75%之间波动(见下图)。经验来看,这一差值变化对美联储QE政策的推出具有明显的信号意义。在历次QE推出之前均出现通胀预期持续下降,而QE推出后均推升了通胀预期。其中,QE1、QE2与扭转操作的推出均发生在这一差值明显低于2%之时。据此可推测,当通胀预期显著低于2%时,美联储进一步升级QE的可能性较大,如果通胀预期超过2.75%,则美联储终止QE的可能性较大。2012年12月份美联储推出QE4后,通胀预期有所推升,但一直在2.5%-2.6%之间微幅波动,说明目前长期通胀预期仍较为稳定。

需要注意的是,QE3与QE4推出时,美国通胀预期明显高于QE1与QE2时期的水平,也是历史较高水平。2012年9月至今,美国通胀预期保持在2.3%-2.6%之间,与2004-2006年的水平基本相当。而2004-2006年为控制通胀,美联储曾连续17次加息。这说明当前美联储已经调高了对通胀预期上升的容忍度,做好了容忍通胀适度走高的准备。

除通胀预期外,国际能源价格,尤其是国际油价的快速上涨对美国通胀形势也有一定的影响。2008年与2011年美国CPI与核心CPI曾出现较高的同比涨幅,其中,CPI月度涨幅超过3%,核心CPI月度涨幅超过美联储的长期目标(2%),这期间国际油价与粮价的大幅上涨是通胀压力加大的一项重要原因。但目前来看,国际粮价仍在走低。2012年10月至2013年2月粮农组织谷物价格指数已持续5个月下降。近年来美国页岩气革命兴起,美国页岩气开采规模的爆炸式增长不仅会对国际油价形成压制,还使美国石油对外依存度显著降低,国际油价对美国国内物价的影响将减弱。另外,今年2月份以来,美元指数持续攀升。由于美国经济延续复苏势头,且在发达国家表现“一枝独秀”,受基本面支持美元有望年内保持强势。在强美元的压制下,国际油价与粮价恐难有表现。综合来看,年内国际油价与粮价出现大幅上涨的可能性较小,美国通胀也有望保持平稳。

今年2月份美国CPI仅同比上涨2%,全年通胀率超过2.5%的可能性较小,而且目前长期通胀预期仍保持稳定,美联储对短期内通胀预期及通胀率上升的容忍度有所提高,QE政策仍有持续空间,由于通胀原因而导致年内QE转向的可能性较小。

综合上述分析,笔者预计,美国QE4在今年年内不会提前终止。不过,市场对美国可能提前退出QE非常敏感,针对“美国QE退出”的市场炒作仍值得关注与警惕。(国家信息中心预测部 李若愚)