跨国油气勘探开发在保障国家能源安全中的作用

|

|

中国网/中国发展门户网讯 1993年,我国成为原油净进口国;2021年,我国原油产量1.99亿吨,消费量7.75亿吨,是全球第二大原油消费国(不含澳门特别行政区)。2007年,我国成为天然气净进口国;2021年,我国天然气产量2092亿立方米,消费量4108亿立方米,是全球第三大天然气消费国(不含澳门特别行政区)。作为原油与天然气的消费大国,油气安全跃升成为我国能源安全的核心。美国不仅是全球最大的油气生产国,也是最大的油气消费国。2021年,美国原油产量5.59亿吨,天然气凝液产量1.52亿吨,消费量8.04亿吨;天然气产量9342亿立方米,消费量8267亿立方米。

目前,美国从能源独立向能源霸权与能源武器化的趋势发展,面对这一形势,中国与美国在能源领域的博弈只会更趋激烈。面对油气对外依存度持续攀高,加大跨国油气勘探开发是必然选择,中国国有石油公司响应党中央号召,自1993年开启“走出去”的步伐,认真践行习近平总书记提出的“一带一路”倡议和“四个革命、一个合作”能源安全新战略。29年来,中国国有石油公司在分享世界油气资源、适应能源转型、保障国家能源安全方面作出了重大贡献。

美国从能源独立正走向能源霸权

“页岩油气革命”使美国重回全球最大油气生产国的地位,在提高油气消费自给率、实现油气净出口的同时,重塑了全球油气供需与地缘政治格局,奠定了美国走向能源霸权的资源基础。

强大的综合实力使美国在区域内能够掌控“后院”加拿大、俯视“前院”委内瑞拉。通过长臂管辖、制裁手段及石油公司全球化布局等方式,美国实现领导全球气候治理、影响主要产油国政策、扼制油气运输通道、维护石油美元垄断地位,奠定了走向能源霸权的政治基础。

美国石油工业的发展撬动了世界油气的发展

美国是现代石油工业的起点和早期缔造者之一。1859年,美国宾夕法尼亚州第一口井在21米深处发现石油,开启了现代石油工业。石油公司的涌现和壮大推动了美国油气工业迅猛发展。1870年,以洛克菲勒为首的5人建立了标准石油公司,确立了行业垄断地位;直至1911年,在美国《谢尔曼反托拉斯法》约束下,标准石油公司才解体为34家公司,其中包括现代石油巨头埃克森美孚公司(ExxonMobil Corporation)、雪佛龙公司(Chevron Corporation)等的前身。20世纪20年代,美国在国内石油开发取得成功的同时,还鼓励本国石油公司向南美、亚洲和中东等地区发展,成为包括中东地区等一大批世界级油田的主要发现者,助推中东地区石油产量快速增长,将全球石油产量带入了近30年的快速增长期。美国墨西哥湾是石油公司深水勘探开发的主要试验场,美国石油公司在多年深耕墨西哥湾的过程中,积累了丰富的深水勘探开发技术与经验,引领了全球深水油气大发现。20世纪80年代美国开始“页岩油气革命”,不仅推动了美国油气产量持续快速增长、实现能源独立,也带动加拿大、中国等其他国家和地区非常规油气资源的勘探开发,撬动了世界油气的新发展。

美国从原油净进口国实现油气独立

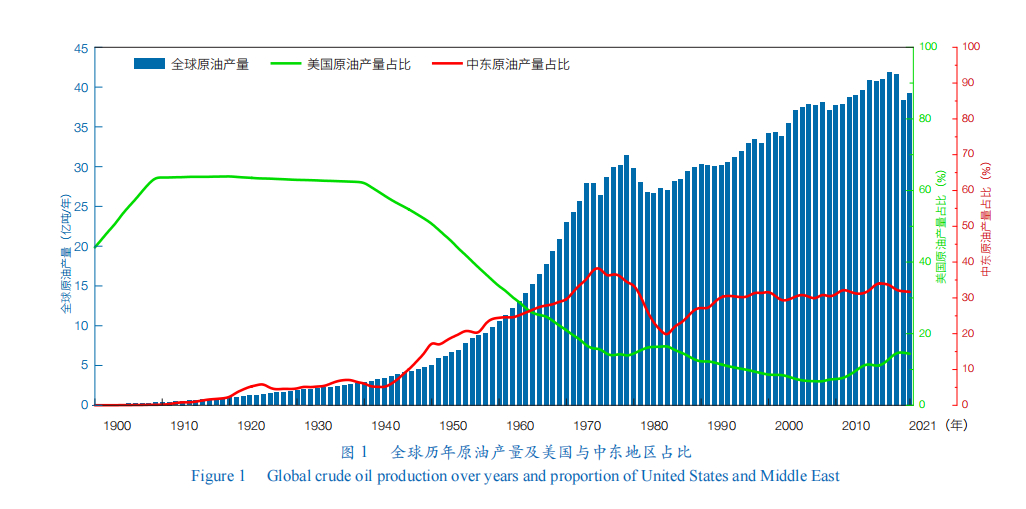

20世纪早期,美国是全球最大的石油生产国与出口国,其石油产量约占全球产量的70%(图1)。然而,随着石油产量下降但消费量不断增长,美国石油产量已不能满足国内需求,开始从中东地区进口原油,并在1948年成为原油净进口国。自20世纪50年代起,中东地区原油开发加速带动了全球石油产量的快速增长,产油国对石油资源重要性的认识日益增强,推动了国有化运动与1960年石油输出国组织(OPEC)的成立,削弱了美国在全球石油市场中的主导地位。1973年和1979年的两次世界石油危机使以美国为首的欧美石油公司失去了大量的权益产量,也使美国深刻感受到石油禁运与油价大幅增长给国家能源安全带来的巨大风险。以此为契机,美国调整了能源政策,加大了国内油气勘探开发和全球资源获取的力度,建立石油储备体系,重新争夺世界石油市场的话语权。虽然美国进行了新的能源布局,但美国对石油的高需求量,使其依然是全球最大的石油进口国,须从国际市场进口大量石油。

20世纪80年代,美国中小独立石油公司开始页岩气开发先导试验,随着水平井和分段压裂技术的突破,带动了美国非常规油气从致密气、煤层气到页岩气、致密油的接序发展。页岩气和致密油产量分别由2000年的110亿立方米和2000万吨增加到2021年的7600亿立方米和3.65亿吨,分别占天然气和原油总产量的81%和65%,推动美国在2017年成为天然气净出口国、在2020年成为石油(包括原油和石油产品)净出口国。2021年,美国液化天然气(LNG)出口量950亿立方米、原油出口量1.39亿吨,成为全球液化天然气第三大出口国和原油第六大出口国。在“页岩油气革命”带动下,美国历经70年实现了油气独立。

美国通过控制加拿大油气出路实现掌控北美

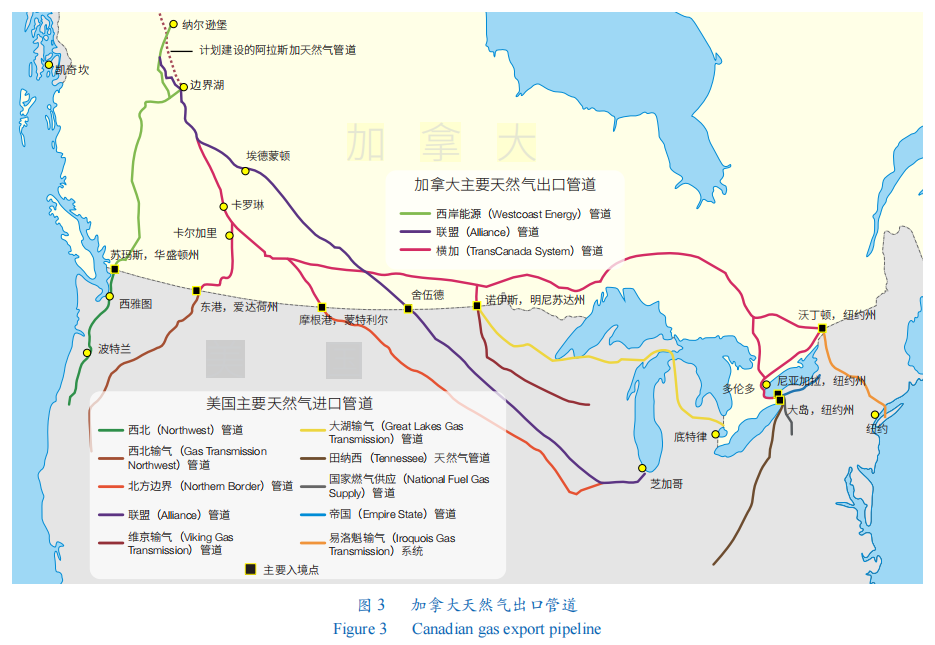

加拿大油气资源丰富,但油气出口高度依赖美国,是美国实现能源独立的重要保障。加拿大是全球主要油气资源国和生产国,2021年原油产量和消费量分别为2.37亿吨和9600万吨,出口量1.97亿吨;天然气产量和消费量分别为1723亿立方米和1192亿立方米,出口量759亿立方米。但加拿大油气出口几乎全部依赖美国,其95%的原油和100%的天然气以管道方式流向美国。美国通过控制加拿大油气出口通道从而牢牢控制了加拿大的油气资源。加拿大原油出口主要通道只有2条:①横加管道公司(TransCanada)的拱顶石(Keystone)管道,输送能力为59.1万桶/日;②安桥公司(Enbridge)的主管线(Main line),输送能力为285.1万桶/日(图2)。加拿大天然气外输管道有3条:①位于西部的西岸能源(Westcoast Energy)管道;②位于中部的联盟(Alliance)管道;③位于中东部的横加管道(图3)。

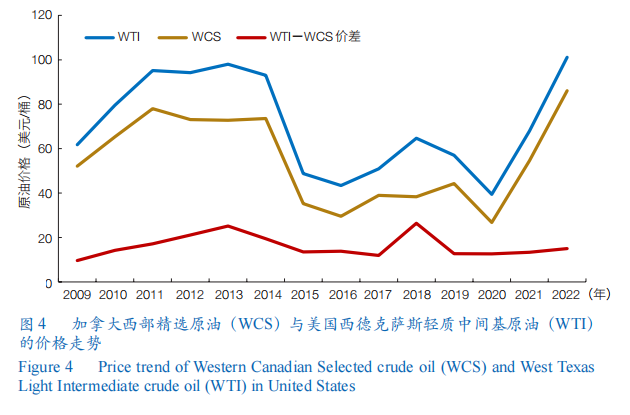

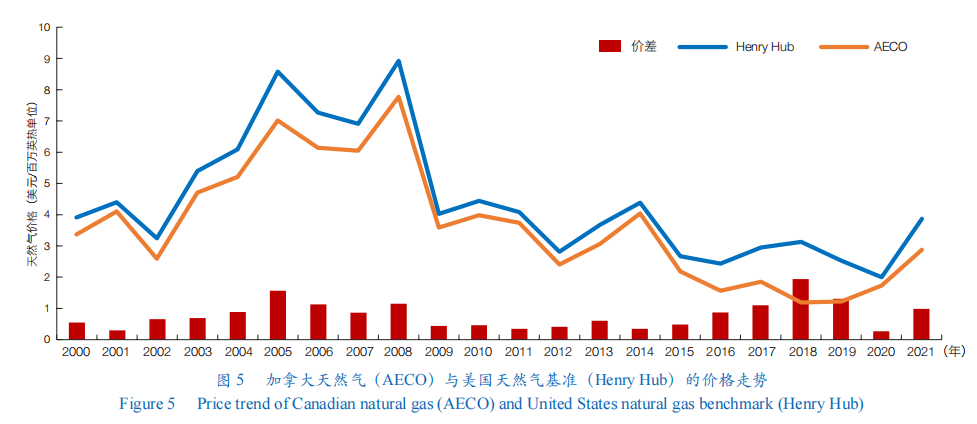

美国对加拿大油气控制还体现在油气出口价格方面。受制于原油品质较差、市场与出口方式单一等因素,加拿大西部精选原油(WCS)与美国西德克萨斯轻质中间基原油(WTI)的价格之间一直存在较大贴水,WCS与WTI价差在2018年甚至达到26.4美元/桶(图4)。与原油相似,加拿大天然气(AECO)与美国天然气基准(Henry Hub)的价格存在约1美元/百万英热单位贴水(图5)。

美国石油公司在全球能源布局中作用巨大

通过全球能源布局、“页岩油气革命”和把控加拿大油气出口通道,美国不仅实现了自身能源自给自足,而且不断提升在全球油气供给端的话语权。美国石油公司遍及全球的油气资产网络,也是间接承载美国掌控全球油气资源战略的重要载体之一,2021年,仅埃克森美孚公司、雪佛龙公司、康菲石油公司(ConocoPhillips Company)、西方石油公司(Occidental Petroleum Corporation)、阿美拉达赫斯公司(Amerada Hess Corporation)、马拉松石油公司(Marathon Oil Corporation)和依欧格资源公司(EOG Resources, INC.)这7家美国石油公司在美国境外的权益油气产量当量就达3.35亿吨。据此计算,美国本土、加拿大和美国石油公司境外产量共计约占全球油气产量当量的30%,其中埃克森美孚公司在中东、非洲、俄罗斯及里海、亚太、欧洲和南美等地区均有资产分布,中东地区是其在北美以外的最大资产区。

美国谋求能源霸权的意志和战略长期存在

美国通过控制油气资源、市场、通道与价格,确保在国际能源体系中的核心地位,实现地缘政治战略和提升国家能源安全。美国惯用单边制裁手段,打压竞争对手,将反美油气资源国挤出国际能源市场。1979年以来,美国对伊朗的制裁反反复复,制约了国际石油公司在伊朗油气项目建设,影响了伊朗油气行业发展,导致伊朗的油气产量大幅下跌且出口受到限制。2018年,美国宣布退出伊朗核协议并重启对伊朗的制裁,道达尔能源公司(TotalEnergies Corporation)和中国石油天然气集团有限公司(以下简称“中国石油”)先后宣布退出在伊朗的南帕斯第11期项目。与对伊朗的制裁类似,自2016年美国对委内瑞拉制裁以来,委内瑞拉原油产量急剧下滑,从2016年的258万桶/天下降到2021年的63.5万桶/天。

“特朗普时期”首次提出了“能源统治”理念,意图将能源与美国对外政策挂钩,通过单边制裁、抢占伊朗、委内瑞拉等反美国家市场份额,抬升美国油气市场地位,提升对盟友及地缘政治格局的控制能力,进而通过“能源统治”实现长久霸权。拜登政府上台后虽然大幅修正了特朗普政府的气候变化与新能源政策,但实质上还是在延续和推进“能源统治”政策。美国一方面通过重新领导全球气候变化进程,推动实现在“环境”和“道义”层面的“统治”;另一方面借俄乌冲突,对俄罗斯实施了前所未有的制裁,大幅限制了俄罗斯油气出口,成功抢夺了欧洲能源市场,进一步强化了美国能源市场地位,并将能源优势进一步转换为地缘政治优势,强化同盟体系,加大对战略竞争对手的遏制打压。谋求能源霸权是美国维护其全球霸权地位的重要方式,其意志和战略将长期存在。

我国跨国油气勘探开发在保障国家能源安全中的作用

1993年党中央提出“充分利用国内国际两种资源、两个市场”的战略方针。中国国有石油公司经过近30年的不懈努力海外业务已遍布全球六大洲。

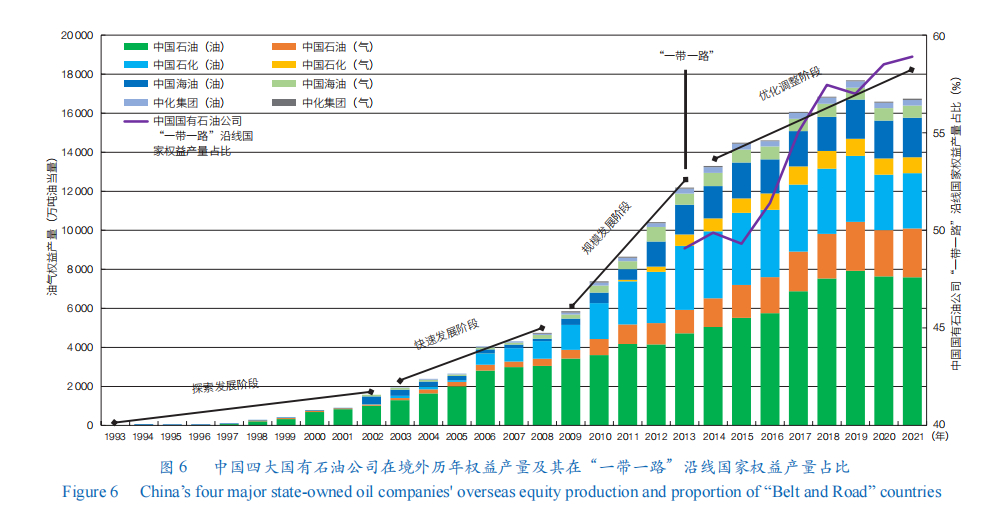

跨国油气勘探开发经历4个阶段,逐步迈向高质量发展

中国国有石油公司29年来的跨国油气勘探开发,主要经历了探索发展、快速发展、规模发展和优化调整4个阶段(图6)。1993—2002年处于探索发展阶段。主要熟悉国际环境、学习国际规范和培养高端人才,先后获得了秘鲁、委内瑞拉、苏丹、哈萨克斯坦等国项目。2003—2008年步入快速发展阶段。重点注重获取作业者项目、发挥中方技术优势和效益发展,先后获得了尼日尔、乍得、缅甸等国项目。2009—2013年进入规模发展阶段。注重发达国家非常规和深水前沿领域,先后获得了一系列的非常规项目、深水等“小股东、投资大、非作业者”项目。2014年开始优化调整阶段。随着国际油价开始持续走低,该阶段以优化调整为主,更加注重战略引领、优化资产组合,在中东、俄罗斯、巴西等国家/地区获得一系列项目。

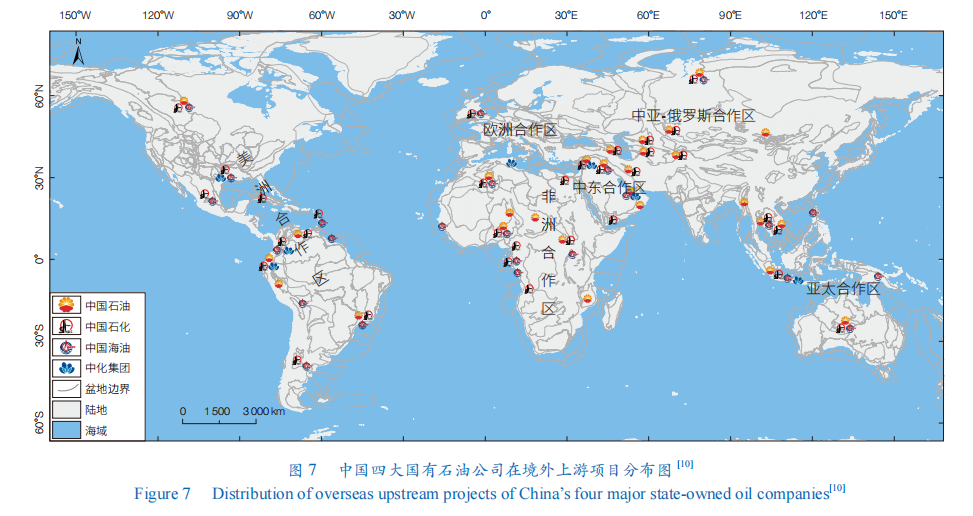

始终践行“走出去”战略,建成全球六大油气合作区

29年来,中国国有石油公司始终践行“走出去”战略,通过勘探发现与资产/公司并购方式获得了一批大型油气田,业务布局全球六大油气合作区(图7),即中东、中亚-俄罗斯、非洲、美洲、亚太和欧洲。①勘探发现油气田。截至2021年底,中国国有石油公司通过自主勘探在海外共发现5个十亿吨级、5个五亿吨级和18个亿吨级的油气田,其中陆上的重要发现以中国石油作业者项目为主,包括苏丹/南苏丹、乍得、哈萨克斯坦等国家的大型风险勘探项目;海上的发现主要是中国石油、中国石油化工有限集团公司(以下简称“中国石化”)和中国海洋石油集团有限公司(以下简称“中国海油”)这三大石油公司参与的深水项目,位于巴西、圭亚那等国家。②资产并购油气田。除自主勘探外,资产并购是获得海外项目的另一重要途径。1995—2021年,中国石油、中国石化和中国海油在海外进行了多起油气资产并购。据不完全统计,2008—2014年高油价期间,中国三大石油公司在并购方面花费约1428亿美元,中国石油、中国石化和中国海油分别占33%、42%和25%,分别获得30、15和18个大型油气田。

积极响应“一带一路”倡议,权益产量增长超过六成

中国国有石油公司积极响应“一带一路”倡议,权益产量呈现增长态势,其在“一带一路”65个沿线国家的权益产量从2013年的0.60亿吨油当量跃升到2021年的0.99亿吨油当量,其中2019年的高峰权益产量达1.01亿吨油当量。中国国有石油公司“一带一路”沿线国家权益产量占总产量的比例呈上升趋势,从2013年的49.1%增加到2021年的58.9%(图6)。

其中,中国石油在“一带一路”沿线国家的权益产量最大,在2021年达到8403万吨油当量,占中国四大国有石油公司“一带一路”总产量的85.2%,远高于中国石化的9.9%、中国海油的4.7%和中国中化集团有限公司(以下简称“中化集团”)的0.1%,真正成为“一带一路”油气合作的主力军。与2013年相比,中国石油2021年在“一带一路”沿线国家的权益产量增长了4024万吨油当量,主要来自伊拉克、土库曼斯坦、阿联酋和俄罗斯等国家。

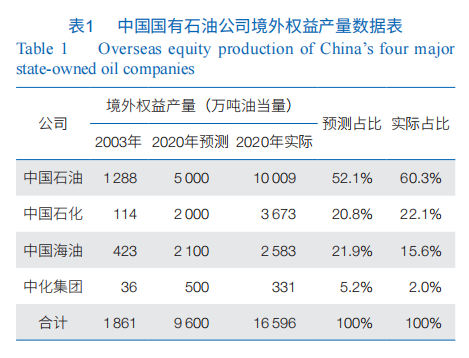

超额完成规划目标,保障国家能源安全的作用日益凸显

据中国工程院2004年的《海外油气资源开发与进口战略》报告预测,中国国有石油公司2020年境外权益产量将达到9600万吨油当量,中国石油、中国石化、中国海油和中化集团将分别贡献52.1%、20.8%、21.9%和5.2%。中国国有石油公司不断加强境外勘探开发业务布局,提前10年完成权益产量规划目标,2012年境外权益产量达到1.04亿吨油当量,随后呈现增长态势,2020年达到1.66亿吨油当量(表1),超额完成规划目标。境外油气权益产量的快速增长在保障国家能源安全方面发挥了重要作用,相当于我国原油和天然气综合对外依存度分别降低了10%以上。

面临的风险与挑战

与国内相比,境外油气勘探开发活动受到合同模式的多样性、合作方式的复杂性、项目资源的非己性、项目管控的多元性、项目经营的风险性、项目产量的权益性、项目追求的经济性、作业窗口和条件的限制性及合同区范围与资料的有限性等十大特殊性的制约,叠加全球地缘政治的不稳定性、“双碳”目标下能源转型的影响,海外油气开发与经营环境更加复杂多变。

国内油气生产难以满足需求,油气对外依存度维持高位

我国一次能源消费量2030年左右达峰,峰值约60.1亿吨标煤;碳排放量2025年左右达峰,峰值约106亿吨。2030年碳达峰时期,预计煤、石油、天然气、非化石能源在一次能源结构中占比分别为42.8%、18.4%、12.0%、26.9%;2060年碳中和时期,预计煤、石油、天然气、非化石能源在一次能源结构中占比分别为5.0%、5.6%、9.4%、80.0%;同时,碳汇和碳捕获、利用与封存技术(CCUS)将贡献20.7亿吨减排量。2021年,我国石油对外依存度为72%,预测至2035年石油产量保持2亿吨稳定,2030年石油消费量将达到7亿吨水平。2021年,我国天然气对外依存度为44%,预测2030年前后天然气产量将上升到2500亿立方米并保持稳定,消费量增至6500亿立方米,对外依存度攀升至62%。由此可见,我国油气对外依存度将长期保持高位。

海外项目自然递减和合同到期,需要大量新项目保持产量

国际油气合作项目受到合同期的限制,到期后需要进行重新招标和延期谈判,因此境外油气开发活动时效性较强。中国石油、中国石化、中国海油和中化集团这四大国有石油公司在境外现有油气项目合同期内,原油和天然气权益产量分别于2026年和2027年达到峰值,峰值产量分别为1.79亿吨和6538万吨油当量。受油气田产量自然递减和合同相继到期的叠加影响,在2035年,现有项目的原油和天然气权益产量将分别降至8670万吨、3826万吨油当量。如果不开拓新项目,境外油气合作将呈现逐步萎缩的趋势。

俄乌冲突导致世界能源格局发生深刻变化

截至2021年底,欧美石油公司在俄罗斯积累了约750亿美元资产,包括碧辟公司(Beyond Petroleum)300亿美元、道达尔能源公司280亿美元、壳牌集团(Shell plc)等其他石油公司近170亿美元。2022年2月24日,俄罗斯在乌克兰实施特别军事行动,俄乌局势急转直下,迅速演变为“冷战”终结30年来的最大一次地缘政治冲突,对俄罗斯及周边政治经济环境造成了深远影响。能源行业首当其冲,欧美石油公司认为在俄罗斯的投资风险系数倍增,失去盈利前景,调整相关策略的深度和广度前所未有,碧辟公司等9家欧美石油公司先后宣布退出俄罗斯的决定,推动了欧洲安全、政治、经济、能源的格局重塑,未来美国、欧洲与俄罗斯之间博弈加剧,对俄罗斯的制裁及经济合作关系减弱可能成为长期趋势。欧洲成品油和天然气价格也因此暴涨,欧美石油公司正转向中东地区和非洲地区。

制裁之下,我国在俄罗斯的油气全产业链也面临不同程度的风险。①影响上游生产。制裁将客观上造成俄罗斯上游业务投资不足,中方参股项目在欧美公司退出后,油气生产经营均受影响,同时也将辐射影响中亚地区项目。②阻碍下游项目。俄罗斯大型石油公司受制裁,中方下游炼化及石化新项目建设与获取进度受阻。③出现汇兑损失。制裁使俄罗斯天然气生产遭遇困境,中方在产天然气项目均是世界特大型天然气勘探开发、液化、运输、销售一体化项目,由于卢布贬值造成贷款对应卢布金额增多,财务报表将产生汇兑损失。④干扰贸易出口。原油贸易出口禁令范围可能扩大。继美国实施出口禁令后,英国和欧盟也考虑禁止俄罗斯船只进入欧盟港口,不排除中国国有石油公司油气贸易受到影响。

风险与机遇并存,制裁将加速俄罗斯“向东看”的步伐。①寻求“东方”合作。俄罗斯与美国、欧洲油气供求双向减弱,加之美国实施禁运,欧洲加快制定新能源替代计划,迫使俄罗斯进一步“向东看”。②市场空间增加。欧美石油公司撤资为我国进入俄罗斯市场腾挪空间,俄罗斯上游业务对我国合作意愿加强。③管道建设需求。俄罗斯天然气通过管道输往欧洲销售遇阻,必然转向东亚地区与南亚地区的高价消费市场,加速中国与俄罗斯的管道建设,有利于我国天然气保供需求。④全产业链运营需求。制裁导致在俄罗斯的油气项目与油服需求渐涨,可探索中国国有石油公司与油服公司联手开展竞标,弥补欧美油服公司撤出带来的需求空间,提升中国国有石油公司全产业链运营能力。

“双碳”目标、碳税和碳关税征收导致“走上去”的难度加大

气候治理政策背景下,碳价格机制呈现出碳税税率增长和国际化的发展趋势。加拿大自2019年开征联邦层面碳税以来,一直保持逐年增长态势,二氧化碳当量碳税由2019年的19美元/吨增至2021年的31.83美元/吨,2022年进一步增至39.96美元/吨。挪威政府在2021年1月提出了《2021—2030年气候计划》,关键内容为提升碳税,将二氧化碳当量碳税从2020年的70美元/吨增至235美元/吨。欧盟在“碳边界调整机制”拉动下,碳关税是对进口高碳排放产品的惩罚机制,也是对进口低碳排放产品的激励机制,更是对本土低碳排放产业和企业的保护机制,碳关税可能引发税收的流失问题,这将促使更多国家加快国内碳价格机制建设。同时,碳税和碳关税征收加大了国际油气合作难度,需要注重低碳优质资产的获取。

相关启示与建议

全球油气资源开发潜力巨大,油气在能源结构中的地位仍难以被快速替代。十八大以来,习近平总书记多次对能源企业做出重要指示批示,中国石油公司要努力践行“大力提升勘探开发力度,保障国家能源安全”职责与使命,借鉴国际石油公司和国家石油公司的典型做法,扬长避短,发挥优势,坚持国际化战略,分享全球油气资源,履行低碳化能源转型与气候治理责任,保障国家能源安全。

强化油气资产集中度,努力培育和巩固保供核心产区。结合全球油气资源分布特点,国际石油公司持续提高油气资产集中度,强化核心资产与核心区域,加快非核心、高碳资产剥离,促进低碳化可持续发展。七大国际石油公司,即碧辟公司、雪佛龙股份有限公司、埃尼集团(Ente Nazionale ldrocarburi)、艾奎诺公司(Equinor ASA)、埃克森美孚公司、壳牌集团、道达尔能源公司,油气资产相对集中,油气业务发展继续呈现“归核化”特征,在排名前5位资源国中油气权益产量占比均接近或超过45%,均拥有2—6个核心产区,每个核心产区油气净产量均超过或接近1000万吨。建议我国石油公司加强核心产业与区域集中化发展,建设巩固5—8个保供核心产区。

致力“一带一路”沿线新项目开发,多途径获取大型勘探项目。“一带一路”沿线油气资源富集,可采资源总量为6439亿吨油当量,占全球总量的66.1%。大型勘探项目获取方式分为3类:①自主风险勘探。这类勘探通常进入费较低,具有高风险、高回报特点,成功率为10%—20%;②竞标基本探明项目。竞标进入油气储量基本探明项目,普遍存在签字费,特点是“水至清则无鱼”,成功率为40%—60%;③公司并购油气储量比较落实项目。这类项目具有“买家不如卖家精”和进入费用高的特点,成功率为30%—40%。宜采取竞标为主、兼顾并购,通过联合投标分担风险,快速获得规模产能;同时,长远布局、有序接替,大规模储备深水勘探区块。

加大资产合资合作力度,形成“有进有出”油气资产优化组合。精准新项目评价是未来实现效益发展的前提。要高度重视8个评价要素:储量评价是基础,产能评价是关键,适用技术是手段,市场销售是根本,合同条款是依据,尽职调查是排雷,经济测算是门槛,投资决策是命门。同时充分考虑到项目所在国家、合作伙伴、项目阶段、存在瓶颈、对方出售背景、我方优势、可能风险等因素,综合应用大数据、人工智能、计量经济学建模、运筹学优化等技术,以全产业链与整体经营效益最大化为遵循,开展增量资产优选、存量资产优化、价值组合优化、生产经营整体优化,加大油气资产的运作力度,动态优化境外油气资产组合,提升投资回报水平。

突出天然气全产业链合作,实现低碳发展。国际石油公司已明确提出向综合性能源公司转型,但普遍仍将油气业务作为主营业务。天然气作为低碳能源颇受青睐,立足于天然气多情景需求,境外天然气业务需要实现上下游一体化向勘探、开发、生产、处理、管道/液化、运输、销售、商务全产业链的发展转变,实现整体效益最大化目标。

加强能源公司之间合作力度,实现合作双赢和能源转型发展。能源公司之间的合作主要分为3类。①内部合作。中国国有石油公司之间采取协作方式,进一步加强能源企业宽领域、多层次、全产业链协同发展,在跨国油气勘探开发中践行保障国家能源安全的责任。②国际合作。中国国有石油公司和欧美石油公司之间的合作,尤其是欧洲石油公司,实施利益捆绑机制,共同开拓国际项目和抵御境外油气合作的高风险。③新能源合作。油气行业转型升级的压力增大,紧迫感增强,加快探索传统化石能源与可再生能源的融合发展成为大多数石油公司的共识。通过传统化石能源与风、光、电等项目的融合发展,可降低生产过程中碳排放和碳税收风险。

建立境外油气合作风险预警机制,设立国家级风险保障基金。通过多维度风险定量化表征、国别安全风险评级与甄别,建立起具有指导性、可操作性的安全预警机制,优选出境外油气合作投资优选国家清单,力争实现居安思危、危中求机、化危为机的动态化区域布局,应对境外油气合作不确定性,最大程度地规避油气投资风险。通过设立国家级境外油气合作风险基金,当海外油气合作遭遇不可抗力风险而造成巨大损失时,国家给予相关石油公司一定补偿,帮助石油公司渡过暂时性经营难关,形成境外油气合作风险保障机制。利用国家风险保障基金,加强上海合作组织和金砖国家间油气合作,在发挥资源和市场互补优势的同时,开展全球油气资源评价、新项目评价和科技合作,联合获取新的油气和新能源项目。

世界油气资源丰富,但分布不均衡。在百年变局的大背景下,通过对美国从能源独立走向能源霸权的历史沿革和发展途径的系统梳理,总结我国跨国油气勘探开发在保障国家能源安全中的作用。相比欧美石油公司百年跨国勘探开发史,中国国有石油公司还刚刚起步。随着“双碳”目标演进、地缘政治冲突和中美博弈加剧,境外油气投资环境变得更加复杂多变,在践行国家“走出去”战略和“一带一路”倡议的道路上还存在诸多的风险与挑战。本文提出6点针对性的认识与建议,以期为国家制定能源安全战略和能源行业发展规划提供决策参考。新时代伟大中国梦的实现,需要我们必须加大“走上去”的步伐,在更多国家更广领域开展国际油气和新能源合作,获取更多的资源来保障国家能源安全,满足人民对美好生活的需求。

(作者:窦立荣,中国石油勘探开发研究院 、中国石油国际勘探开发有限公司;王作乾、郜峰、刘小兵,中国石油勘探开发研究院;《中国科学院院刊》供稿)