今年1季度非法集资涉案金额269亿元

|

|

新京报讯 (记者 侯润芳 实习生 杨婷)4月23日,处置非法集资部际联席会议(下简称“联席会议”)召开,会议相关负责人指出,《处置非法集资条例》已列入国务院2018年立法工作计划,联席会议办公室将积极配合相关部门推动尽快出台。央行、证监会等11个部委的相关负责人出席会议。

据央行相关负责人介绍,目前,全国摸排出的ICO平台和比特币等虚拟货币交易场所已基本实现无风险退出。下一步,央行将引导民间借贷利率、用途和借款方式合理化,还将督促从业机构严格落实整改要求从而逐步化解存量不合规业务等。

非持牌机构非法集资占总量30%以上

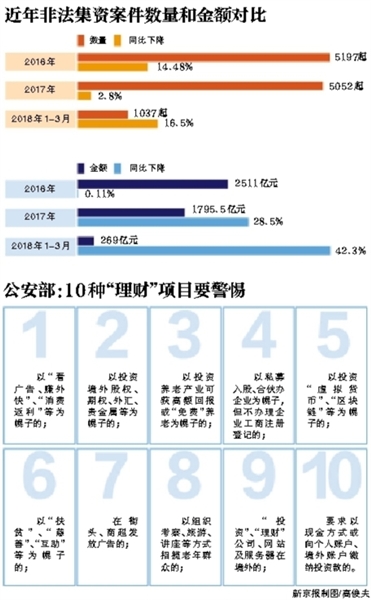

数据显示,2017年非法集资实现“双降”。据联席会议办公室统计,2017年全国新发涉嫌非法集资案件5052起,涉案金额1795.5亿元,同比分别下降2.8%、28.5%,2018年1月至3月,新发非法集资案件1037起,涉案金额269亿元,同比分别下降16.5%和42.3%,继续保持“双降”态势。

而从发案的行业和地区来看,当前全国非法集资新发案件几乎遍布所有行业,呈现“遍地开花”的特点,投融资类中介机构、互联网金融平台、房地产、农业等重点行业案件持续高发。大量民间投融资机构、互联网平台等非持牌机构违法违规从事集资融资活动,发案数占总量30%以上。

从集资的手段看,一些不法分子层层包装设计所谓的项目和产品,以当下“热门名词”“热点概念”炒作。一些无商品、无实体、打着“虚拟任务”名头的案件陆续出现,许多非法集资借助互联网平台,近期还出现了完全借助微信群等开展非法集资等行为。

“大量要案频发,呈现向新领域、新业态蔓延趋势,以原始股、私募基金、股权众筹为名的非法集资风险事件时有发生。”证监会相关负责人指出,防范和处置非法集资工作仍然艰巨繁重。第一网络化趋势明显,加速风险蔓延;二是业务行为复杂化。一些违法机构兼具P2P、众筹、小贷、私募基金等多种业务,跨界经营、模式嵌套、业务相互交织;三是进行伪创新,一些公司利用投资高新科技项目为噱头公开募资,有的则打着区块链招牌,开发各种“虚拟资产”公开发行融资。

多部门推动《处置非法集资条例》出台

“《处置非法集资条例》已列入国务院2018年立法工作计划,联席会议办公室将积极配合相关部门推动尽快出台。”该负责人说。

他指出,2017年以来《处置非法集资条例》多次向各省(区、市)和有关部门征求意见,并于2017年8月至9月向社会公开征求意见。随后,联席会议办公室积极配合原国务院法制办逐条梳理有关意见建议,充分研究讨论,做好《处置非法集资条例》的修改完善工作。

上述央行人士表示,下一步央行将推动《处置非法集资条例》的出台。

“目前互联网金融领域总体风险水平明显下降,非法集资在互联网蔓延势头得到遏制。”不过,该央行人士同时指出,当前非法集资形势呈现出专业化趋势明显,非法集资新型方式层出不穷、线上宣传和线下推广相结合、“多头在外”躲避监管打击等特点。

证监会相关负责人表示,下一步证监会将继续做好证券期货行业非法集资监测预警、风险排查和宣传教育工作,配合地方政府严厉打击非法集资违法犯罪活动。

比特币等虚拟币交易场所基本无风险退出

近年来,虚拟货币引发了一轮又一轮的财富狂欢,同时也成为非法集资的新套路。2016年4月,人民银行牵头开展了互联网金融风险专项整治工作。

央行相关负责人在昨日的会议上介绍,人民银行在牵头开展的非银行支付机构风险专项整治工作中,严厉打击无证机构,整治违规交易场所、“微盘”交易支付结算业务,阻断非法集资资金通道。

同时,人民银行对涉嫌非法集资的“虚拟货币”相关行为进行严厉打击。针对涉嫌非法集资、非法证券活动的ICO和比特币等虚拟货币交易场所,人民银行会同相关部门及时发布公告,明确态度、警示风险,并部署各地开展整治。“目前,全国摸排出的ICO平台和比特币等虚拟货币交易场所已基本实现无风险退出。”上述央行人士表示。

其中,一些不法分子以代币发行融资(ICO)、各类虚拟货币等“互联网金融创新”为幌子进行非法集资。此外,也有一些非法集资涉案人员通过藏身境外、租用境外服务器搭建网络集资平台、将涉案资金非法转移至境外等方式躲避国内监管打击。

■ 解读

监管要走向法制化市场化

在加强制度建设方面,推动《处置非法集资条例》尽快出台。深入研究新问题,总结规律,积极推动和配合有关部门建立健全相关法律制度。

在社科院金融政策研究中心主任何海峰看来,经济乱象的治理需要政策力量的推动,但最终所有的监管要走向法制化、市场化。“去年监管机构对金融乱象开出很多罚单,但监管不能仅依靠简单的行政处罚,更需要一套健全的法律体系来防风险、治乱象。”

何海峰说,除了一套健全的法律体系,还需要中央和地方的协调、金融的综合统计等,从而使得治理非法集资的工作真正纳入到市场化、法制化的框架下。

“一方面,非法集资有属地监管的责任,治理金融乱象需要发挥地方政府和地方监管的力量,实现中央和地方的监管协调配合。另一方面,要建立起信息的综合统计机制,将各个部委、不同金融监管部门的信息能够综合、汇总起来,从而实现监管信息机制的协调。”何海峰解释。 (侯润芳)

监管缺失,投资者盲目炒币损失惨重

央行负责人称,针对涉嫌非法集资、非法证券活动的ICO和比特币等虚拟货币交易场所,央行会同相关部门及时发布公告,明确态度、警示风险,并部署各地开展整治。

中南财经政法大学金融协创中心研究员李虹含认为,比特币作为区块链的第一个成功应用,也证明了网络货币会是未来货币的重要发展趋势。但是,中国作为比特币交易大国累积大量炒作风险,各路投机者、韭菜们盲目跟风、高位接盘。在没有政府监管的背景下,许多投资者将血本无归,并且稀释和转移投资者财富,实现对国内投资者财产的无声劫掠与抢夺。他指出,此次监管出手,对于建立高效安全的金融运行体系与机制,防范国家金融风险与隐患是重大利好,在未雨绸缪监管方面值得拍手称快。 (宓迪)

互金监管将从整治到日常监管

“继续做好互联网金融风险防范化解,积极稳妥推进专项整治工作,督促从业机构严格落实整改要求,逐步化解存量不合规业务,并及时将涉嫌非法集资等违法违规问题的从业机构移送相关部门。”央行方面相关负责人在介绍互联网领域非法集资整治工作时表示。

对此,网贷之家研究院院长于百程认为,进行专项整治的原因,是因为互金行业经过快速发展之后,出现了不少违法违规事件,社会危害大,涉及面广。经过两年的整治,相关制度体系已经建立,部分违规业务已经被有效监管,互联网金融行业已经逐步走向健康。“未来看,互金行业的监管将从整治到日常监管阶段,从全行业的规范转变到对个体公司的行为监管。”他说。 (宓迪)

23日下午,2018年防范和处置非法集资法律政策宣传座谈会在中国银行保险监督管理委员会举行。目前是非法集资案件高发期,会议披露了“e租宝”“邦家”“黄金佳”等一些重大、典型案例,涉案金额有的达数百亿,集资参与人众多,有的多达几十万人,甚至上百万人。

“e租宝”集资诈骗、非法吸收公众存款案

吸收资金762亿余元 项目制假比例95.6%

安徽钰诚控股集团成立于2013年5月,钰诚国际控股集团成立于2015年5月,实际控制人均为丁宁。

安徽钰诚控股集团、钰诚国际控股集团在没有银行业金融机构资质的前提下,利用e租宝平台、芝麻金融平台发布虚假的融资租赁债权项目及个人债权项目,包装成“e租年享”、“年安丰裕”等年化收益9%至14.6%的理财产品进行销售,以承诺还本付息等为诱饵,通过电视台、网络、散发传单等途径向社会公开宣传,先后吸收115万余人资金共计762亿余元,其中重复投资金额为164亿余元。集资后,除部分集资款用于返还集资本息,以及支付员工工资、房租、广告宣传费用、收购线下销售公司和担保公司等运营成本外,其余大部分集资款在丁宁的授意下肆意挥霍、随意赠予他人,以及用于走私等违法犯罪活动,造成集资款损失共计380亿余元。

钰诚国际控股集团有限公司被以集资诈骗罪、走私贵重金属罪并罚,判处罚金人民币18.03亿元。

法院对安徽钰诚控股集团以集资诈骗罪判处罚金人民币1亿元;对丁宁以集资诈骗罪、走私贵重金属罪、非法持有枪支罪、偷越国境罪数罪并罚判处无期徒刑,剥夺政治权利终身,并处没收个人财产人民币50万元,罚金人民币1亿元;对丁甸以集资诈骗罪判处无期徒刑,剥夺政治权利终身,并处罚金人民币7000万元;分别以集资诈骗罪、非法吸收公众存款罪、走私贵重金属罪、偷越国境罪,对张敏等24人判处有期徒刑三年至十五年不等刑罚,并处剥夺政治权利及罚金;同时判决在案扣押、冻结款项分别按比例发还集资参与人。

安徽钰诚控股集团等被告人单位及丁宁等被告人构成集资诈骗罪,关键在于以“非法占有的目的”,这具体表现在:一是利用虚假债权项目进行集资。被告单位利用所控制的公司、注册的空壳公司及冒用其他公司名义制作虚假债权项目,制假比例高达95.6%,这些项目被用于欺骗投资人投资;二是以低风险、高回报的反投资规律进行集资,e租宝平台的产品收益率为9%到14.6%,而融资租赁债权项目的回报率集中在6%到8%之间,这就意味着这些债权项目如果是真实的,则平台息差收入为负;三是在集资后,除部分用于返还集资本息及公司运营外,其余大部分在丁宁的授意下肆意挥霍、随意增予他人,以及用于走私等违法犯罪活动。

“邦家”集资诈骗、非法吸收公众存款案

设立90余家公司 非法集资99.5亿

广东邦家租赁服务有限公司的蒋洪伟于2002年12月起在广州市先后注册成立绿色世纪公司、广东邦家公司、兆晋公司、邦家健康超市公司,并相继在全国16个省、直辖市设立了64家分公司及24家子公司。

蒋洪伟等人以上述公司的汽车等实物租赁、保健品和有机食品销售等业务为掩护,在未取得融资许可的情况下,采用推销会员制消费、区域合作及人民币资金借款等方式,向社会公众进行非法集资。2002年12月至2012年5月间,非法集资金额为99.5亿余元,集资参与人达23万余人。上述非法集资款汇入蒋洪伟的指定账户,由蒋洪伟控制和调拨使用,除部分用于广东邦家公司等生产经营外,其他用于公司员工的奖金和业绩提成以及返还集资本息,部分集资款去向不明,造成社会公众巨额集资款无法返还。

非法集资期间,蒋洪伟大量挥霍集资款,其他被告人均非法获得几万元至几百万元数额不等的业绩提成。

法院认为,被告人蒋洪伟、张荣珍、范秀忠、陈少峰、薛云峰、罗永鹏、吴逢笑以非法占有为目的,使用诈骗方法非法集资,数额特别巨大,其行为均已构成集资诈骗罪。

根据各被告人犯罪的事实、犯罪的性质、情节和对社会的危害程度,依法对被告人蒋洪伟以集资诈骗罪判处无期徒刑,并处没收个人全部财产,剥夺政治权利终身;对被告人张荣珍等以集资诈骗罪判处有期徒刑三年十个月到十四年不等刑罚,并处罚金;对被告人周文凤等人以非法吸收公众存款罪判处有期徒刑三年至五年不等刑罚,并处罚金。

蒋洪伟非法集资后,绝大部分不用于经营活动,主要用于以新偿旧。

“黄金佳”非法吸收公众存款案

以经营黄金、白银为名 吸收资金153.7亿

2007年3月,黄金佳投资咨询有限公司成立,自2007年3月至2014年9月,黄金佳在河北、北京、天津、西安、大连、深圳等多省市的多家黄金佳门店,利用经营实体金店,通过媒体、传单、门店宣传、业务员对客户口口相传,与不特定人员签订黄金佳内部福利协议、内部福利两便协议、预订预售中立仓合同、金管家购买协议、“金发展”委托信托协议书、“金元宝”合同、“大赢家”白银理财协议书、黄金佳金银/黄金/白银制品买卖合同、提金卡全额购买协议、积存卡积存系列金条/金钱协议、黄金佳系列金条/金钱代保管协议,并允诺收益等方式吸收资金共计153.7亿余元。

2014年7月,被告单位黄金佳的账户被管控后,被告人肖雪指使被告人肖淑娣在江苏银行北京分行、北京银行分别以黄金佳投资集团有限公司名义开立账户并在多个分公司、营业部设立多部POS机继续吸收社会资金。被告单位及被告人肖雪将所吸收资金用于购买黄金佳大厦、安次区工业园区土地、车辆、房产、黄金白银;投资黄金佳投资集团有限公司及其子公司和永清绿野仙庄、固安绿华浓等关联公司;支付被告人肖雪之女出国留学费用并分别给肖淑娣、肖娟、肖发各1000万元人民币;兑付部分本金及利息,支付员工工资及提成,支付各分公司及营业网点的租金、基础建设费用等。

本案属于单位犯罪,黄金佳投资集团有限公司以经营黄金、白银产品为名,通过媒体、传单、门店宣传、业务员对客户口口相传等多种方式面向社会公开宣传,向社会不特定对象许诺收益,吸收资金。